Que dire à propos des états financiers d’une entreprise si ce n’est que c’est la base même de la finance. Nous n’avons pas peur de dire que toute la finance découle des états financiers. Les connaitre sur le bout de doigt est vraiment incontournable si vous souhaitez, ne serait-ce que réussir vos études en finance.

Au-delà du cursus scolaire, toutes les informations financières que vous analyserez lors de votre carrière en finance proviendront de ces états financiers.

Bref, vous l’avez compris, maitriser les états financiers est une étape que vous ne pouvez pas négliger si vous souhaitez devenir un financier hors-pair.

Mais par où commencer nous direz-vous ? Tout simplement par la lecture de cet article concocté par l’équipe The Big Win. Nous y avons regroupé toutes les connaissances essentielles pour devenir un véritable expert sur les états financiers : définitions, description poste par poste, rôle et importance, liens qui les unissent, etc…

Bref, tout y est ! En résumé, après la lecture de cet article, vous serez incollables sur les états financiers d’une entreprise.

- Qu’est-ce qu’un état financier ?

- Quels sont les états financiers d’une entreprise ?

- Etat financier : le compte de résultat pas à pas

- Etat financier : description du tableau de flux de trésorerie

- Etat financier : présentation du bilan comptable

- Quels sont les liens entre les états financiers ?

- L’importance des états financiers

Qu’est-ce qu’un état financier ?

Un état financier est un document comptable ayant pour objectif de donner des informations financières sur l’exercice concerné. Les informations peuvent faire référence aux performances de l’activité de l’entreprise, son patrimoine financier ou encore à la gestion de sa trésorerie.

En clair, les états financiers sont des documents synthétiques qui permettent de garder une trace de l’activité passée d’une entreprise et de son évolution dans le temps. En règle générale, une entreprise est dans l’obligation de clôturer ses états financiers, à minima, une fois par an. Néanmoins, certaines entreprises peuvent publier leurs états financiers de manière semestrielle voir même trimestrielle. Dans tous les cas de figures, les entreprises présentent généralement des états financiers englobant toute l’année passée.

A titre informatif, en finance, vous retrouverez inévitablement les termes suivants : « année n », « année n-1 », « année n+1 », « année n-2 », « année n+2 », etc… Il faut juste savoir que l’année n fait référence à l’année en cours. L’année n-1 représente l’année qui précède l’année en cours tandis que l’année n+1 correspond à l’année qui succède à l’année en cours. A titre d’exemple, une entreprise qui publie ses comptes 2019 en Mars 2020, « l’année n » sera 2019, « l’année n-1 » sera 2018 et « l’année n+1 » sera 2021.

Aussi, il faut savoir que toutes les entreprises ne clôturent pas leurs états financiers à la même date. Certaines entreprises clôturent à fin décembre de chaque année tandis que d’autres clôturent à fin mars par exemple. C’est une donnée importante à connaitre si jamais vous devez comparer deux entreprises. En effet, vous devez vous assurer que les états financiers fassent référence à la même période.

Il faut également avoir à l’esprit qu’une entreprise qui clôture son exercice à fin Décembre ne publiera ses états financiers que courant Février / Mars de l’année suivante. C’est une période temps obligatoire pour rassembler toutes les données financières et effectuer toutes les vérifications nécessaires pour s’assurer que les états financiers soient corrects. Ces vérifications sont bien souvent réalisées par un cabinet d’expertise comptable ou par un cabinet d’audit.

Quels sont les états financiers d’une entreprise ?

Comme vous le savez peut-être déjà, une entreprise dispose de plusieurs états financiers. En effet, les états financiers regroupent le compte de résultat (« Profit & Loss Statement » ou « Income Statement »), le tableau de flux de trésorerie (« Cash-Flow statement »), le bilan comptable (« Balance Sheet »), le tableau de variations des capitaux propres (« Statement of Shareholders’ Equity ») et enfin les annexes (« appendices »). Nous décrivons chaque état financier ci-dessous :

- Compte de résultat : L’Income Statement permet d’analyser la performance de l’activité d’une entreprise et plus précisément, sa capacité à dégager un bénéfice.

- Tableau de flux de trésorerie : Le Cash-Flow Statement montre la capacité d’une entreprise à générer du cash et la manière dont elle le gère pour repayer ses dettes et ses dépenses opérationnelles.

- Bilan comptable : La Balance Sheet permet de déterminer l’actif et le passif d’une entreprise. D’un point de vue général, la Balance Sheet montre les actifs que possèdent une entreprise et la manière dont ils sont financés. Le bilan est une image du patrimoine de l’entreprise à un instant T !

- Tableau de variations des capitaux propres : le Statement of Shareholders’ Equity fait état des variations qui ont lieu sur les capitaux propres et l’actionnariat d’une entreprise pour une période donnée.

- Annexes : les Appendices sont des documents supplémentaires qu’une entreprise peut / souhaite partager pour donner plus d’informations sur son activité. Elles ont pour but d’enrichir la compréhension des états financiers.

Sachez que les trois états financiers les plus importants sont le compte de résultat, le tableau de flux de trésorerie et le bilan comptable. D’un point de vue professionnel, le Statement of Shareholders’ Equity est l’état financier le moins sollicité. D’un point de vue académique, la plupart des questions techniques posées en entretien porteront sur ces trois états financiers. Par ailleurs, dans les chapitres suivants, nous focaliserons notre article sur ces états financiers en particulier dans l’ordre suivant : le compte de résultat, le tableau de flux de trésorerie et le bilan.

Etat financier : le compte de résultat pas à pas

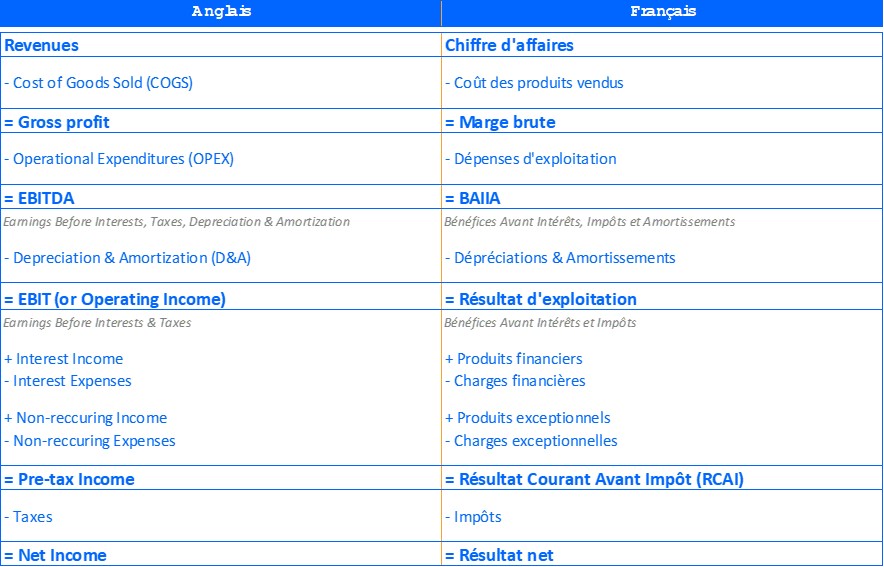

Dans cette partie, nous déroulons un compte de résultat classique, poste par poste. Vous trouverez, ci-dessous, un exemple de compte de résultat d’une entreprise :

- Chiffre d’affaires : le chiffre d’affaires représente directement la somme qu’une entreprise perçoit par le biais des ventes des produits ou des services qu’elle propose à ses clients. C’est le point d’entrée du compte de résultat.

- Coûts des produits vendus : les COGS sont les coûts liés à la production des biens que vend l’entreprise. Par conséquent, ce sont des coûts directs.

- La Marge brute : la marge brute est un indicateur qui mesure la rentabilité de la production d’une entreprise. Elle fait simplement la différence entre son chiffre d’affaires et les coûts nécessaires à la production des biens et / ou services qu’elle vend à ses clients.

- Dépenses d’exploitation : Les OPEX sont des coûts indirects car ils ne concernent pas directement la production de l’entreprise. En effet, les OPEX englobent les dépenses de marketing et de recherche & développement ainsi que les salaires. Notez que nous avons également inclus les « SG&A » (Sales, General & Administrative expenses, ou en français « Frais Généraux & Administratifs ») dans les OPEX. Dans certains cas, elles peuvent être dissociées des OPEX.

- L’EBITDA : L’EBITDA (ou “Earnings Before Interest, Taxes, Depreciation & Amortization”) représente les revenus opérationnels d’une entreprise avant la déduction des intérêts, des impôts et des Dépréciations & Amortissements. En clair, l’EBITDA permet d’analyser la rentabilité de l’activité d’une entreprise sans tenir compte des différences liées aux traitements comptables (i.e. les dépréciations et amortissements).

- Les dépréciations & amortissements : Les dépréciations et amortissements sont des techniques comptables dont le but est de constater la perte de valeur d’un actif. En effet, il faut savoir qu’un actif perd de la valeur car il s’use dans le temps. Il est donc très important d’en tenir compte dans les états financiers d’une entreprise.

- L’EBIT : Comme son nom l’indique, l’EBIT (« Earnings Before Interest & Taxes ») permet d’analyser la performance opérationnelle d’une entreprise sans tenir compte des coûts liés à sa structure capitalistique (“Interest”), de ses impôts (“Taxes”) et de son activité exceptionnelle.

- L’activité financière : l’activité financière d’une entreprise fait notamment référence à ses charges financières (paiement d’intérêts principalement) liées aux différents emprunts qu’elle a pu contracté. Si l’entreprise réalise des produits financiers (exemple : les cessions de Valeurs Mobilières de Placement), c’est à cet endroit qu’ils doivent être comptabilisés.

- L’activité exceptionnelle : l’activité exceptionnelle d’une entreprise regroupe tous les évènements non récurrents qui ont un impact sur son compte de résultat. Par conséquent, une entreprise devra enregistrer, à cet endroit bien précis, ses produits exceptionnels (exemple : les produits de cessions des éléments de l’actif) ainsi que ses charges exceptionnelles (exemple : les amendes).

- Le résultat courant avant impôt : le Pre-tax Income est, comme son nom l’indique, le résultat courant avant impôt. En clair, c’est le résultat à partir duquel doit être calculé l’impôt auquel une entreprise est assujettie.

- L’imposition : chaque entreprise est tenue de payer des impôts. L’imposition est généralement exprimée en pourcentage et doit être calculé à partir du résultat courant avant impôt.

- Le résultat net : le Net Income représente, comme son nom l’indique, le résultat de l’activité d’une entreprise après le paiement de toutes ses charges : coûts de production, dépenses d’exploitation, intérêts, charges exceptionnelles et impôts. Le Net Income est donc un indicateur financier qui permet d’isoler la rentabilité globale d’une entreprise.

Etat financier : description du tableau de flux de trésorerie

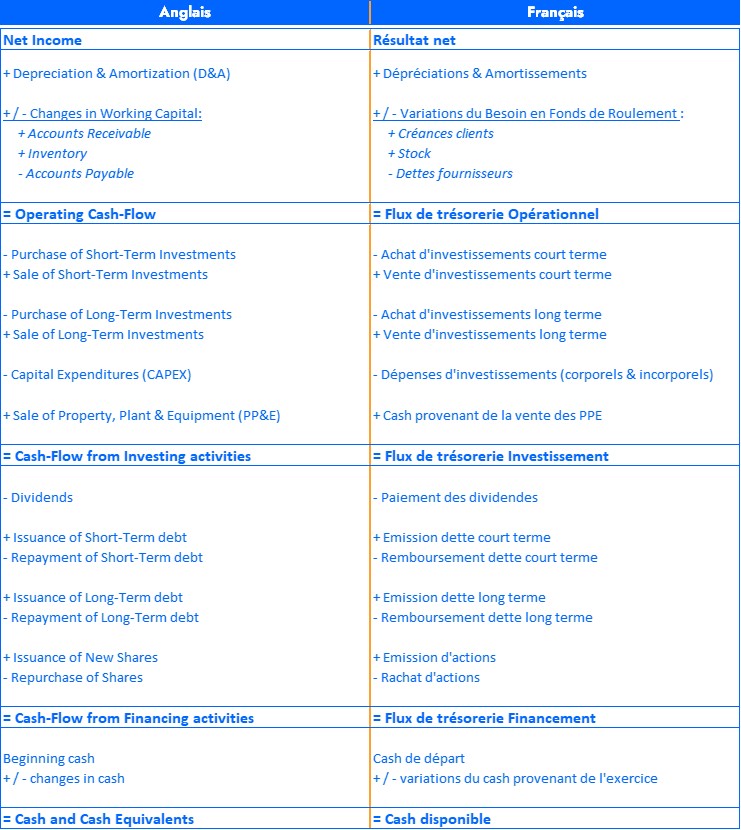

Dans ce chapitre, nous détaillons, poste par poste, le tableau de flux de trésorerie d’une entreprise. Vous trouverez, ci-dessous, un exemple de tableau de flux de trésorerie :

Partie opérationnelle

- Le résultat net : pour déterminer le cash qu’une entreprise réalise sur un exercice donné, il faut dresser un tableau de flux de trésorerie qui doit toujours commencer par le résultat net.

- Les dépréciations et amortissements : les D&A sont rajoutées au résultat net car ce sont des dépenses dites « non-cash », c’est-à-dire que l’entreprise ne les finance pas avec sa trésorerie.

- Le besoin en fonds de roulement : Le Besoin en Fonds de Roulement (BFR) est, comme son nom l’indique, un besoin que l’entreprise doit financer.

- Le flux de trésorerie Opérationnel : l’Operating Cash-Flow mesure le cash qu’une entreprise génère grâce à son exploitation et uniquement son exploitation.

Partie Investissement

- Les investissements court terme : Les investissements court terme représentent tous les investissements qui peuvent être transformés en cash en moins d’une année (exemples : des actions ou des obligations liquides).

- Les investissements long terme : Les investissements long terme représentent tous les investissements que l’entreprise souhaite garder pour une durée d’au moins 1 an (exemples : des actions, des obligations ou encore de l’immobilier).

- Les CAPEX : Les dépenses de CAPEX sont des dépenses dont le but est d’acquérir, d’améliorer ou de maintenir des actifs physiques comme des propriétés, des bureaux, des technologies ou des équipements. Néanmoins, les CAPEX peuvent également inclure les dépenses d’investissement liés aux actifs incorporels tels que les logiciels, les brevets, etc…

- Le flux de trésorerie Investissement : Le Cash-Flow from Investing Activities permet de déterminer le cash qui a été dépensé ou généré par les investissements réalisés sur la période étudiée.

Partie Financement

- Les dividendes : Le dividende est une somme calculée à partir du Net Income et versée aux actionnaires de l’entreprise. Pour déterminer le montant de dividendes à verser, il convient généralement de déterminer un pay-out ratio (autrement dit, un pourcentage) à appliquer directement sur le Net Income réalisé par l’entreprise.

- Les dettes court terme : Les dettes court terme sont des dettes dont la maturité est inférieure à 1 an, c’est-à-dire qu’elles doivent être repayées en moins de 12 mois (exemple : les dettes fournisseurs).

- Les dettes long terme : Les dettes long terme sont des dettes dont la maturité est supérieure à 1 an (exemple : les emprunts bancaires). Pour celles et ceux qui veulent en savoir plus sur les notions liées aux dettes de manière générale, nous avons rédigé un article Debt Capital Market accessible via ce lien.

- Les actions : une action est un titre financier conférant à son propriétaire une part du capital d’une entreprise ainsi que certains droits bien spécifiques comme le droit aux dividendes, le droit de vote, le droit à l’information ou encore le droit de propriété sur l’actif. Pour plus d’informations, vous pouvez consulter notre article sur l’Equity Capital Market où nous avons rédigé une description détaillée de ce que représente une action.

- Flux de trésorerie Financement : le Cash-Flow from Financing Activities montre la quantité de cash nécessaire pour financer l’entreprise.

Le cash disponible

- La variation de cash : La variation de cash de l’exercice s’obtient à partir du Résultat Net, auquel on additionne / soustraie les 3 flux de trésorerie (opérationnel, investissement et financement). Le cash actuellement disponible est ensuite obtenu en ajoutant la variation de cash de l’exercice au cash disponible en début d’exercice comptable.

Etat financier : présentation du bilan comptable

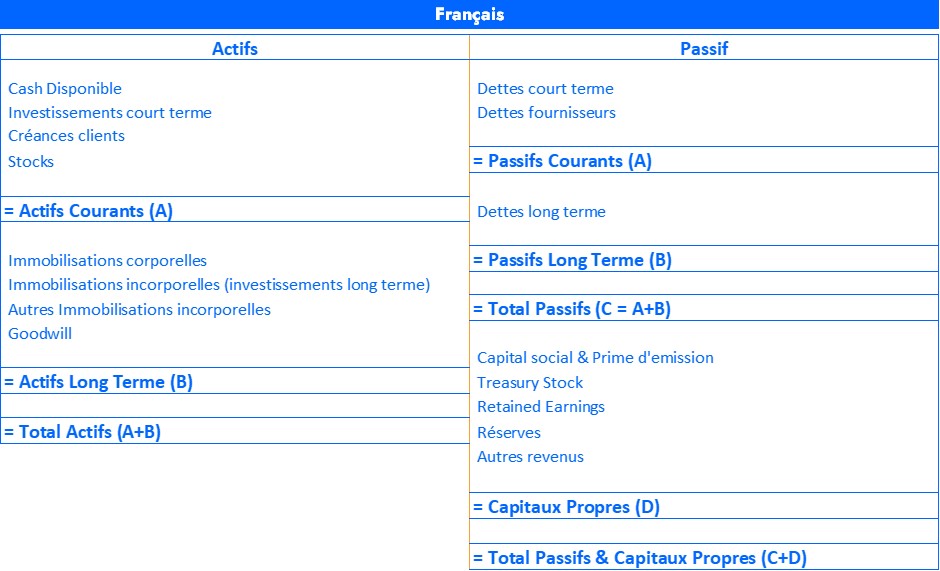

Enfin, nous consacrons cette partie de l’article à l’étude du bilan comptable d’une entreprise. Vous trouverez, ci-dessous, un exemple de bilan comptable :

Les actifs long terme

- Les immobilisations corporelles : Les immobilisations corporelles (ou Property, Plant & Equipment) représentent les actifs physiques d’une entreprise (propriétés, bureaux, usines, équipements, etc…).

- Les immobilisations incorporelles : Les immobilisations incorporelles englobent certains types d’immobilisations intangibles comme par exemple des brevets ou des licences d’exploitation.

- Le Goodwill : Le Goodwill est une autre forme d’immobilisation incorporelle. Il représente l’écart de valeur entre l’actif net du bilan d’une entreprise et le prix payé pour la racheter.

Les actifs courants

- Le cash disponible : le cash disponible du bilan est tout simplement le cash disponible issu du tableau de flux de trésorerie. Il est souvent noté sous l’appellation de « trésorerie » ou de « disponibilités » sur les bilans comptables français.

- Les investissements court terme : nous l’avons déjà mentionné dans le tableau de flux de trésorerie mais nous rappelons que les investissements court terme représentent tous les investissements qui peuvent être transformés en cash en moins d’une année.

- Les créances clients : les créances clients représentent une somme d’argent due par les clients d’une entreprise.

- Les stocks : les stocks correspondent à l’ensemble des biens qu’une entreprise utilisera dans le cadre de son exploitation soit en les consommant directement, soit pour les vendre en l’état ou une fois transformés en produits finis.

Les capitaux propres

- Le capital social : Le capital social d’une entreprise représente l’argent apportée par ses fondateurs lors de sa création.

- La prime d’émission : La prime d’émission est un mécanisme qui permet, lors d’une augmentation de capital, de revaloriser les anciennes actions à la hausse.

- Les Treasury stock : Les Treasury Stock sont des actions qui ont été rachetées par l’entreprise elle-même et qui sont conservées en trésorerie. En clair, la valeur de ces actions est fixe. Ces actions ont la particularité de ne payer aucun dividende et ne confère aucun droit de vote.

- Les Retained Earnings : Comme évoqué plus haut, les Retained Earnings représentent la part du Net Income qui revient à l’entreprise après le paiement des dividendes.

- Les réserves : Les réserves correspondent à une somme d’argent mise de côté et qui est augmentée chaque année par les bénéfices non redistribués.

Les passifs long terme

- Les dettes long terme : comme vu dans le tableau de flux de trésorerie, les dettes long terme sont des dettes dont la maturité est supérieure à 1 an (exemple : les emprunts bancaires).

Les passifs courants

- Les dettes court terme : comme évoqué plus haut dans cet article, les dettes court terme sont des dettes dont la maturité est inférieure à 1 an, c’est-à-dire qu’elles doivent être repayées en moins de 12 mois.

- Les dettes fournisseurs : les dettes fournisseurs sont caractérisées par une somme d’argent que l’entreprise doit à ses fournisseurs. Cette situation est rendue possible lorsque les fournisseurs livrent leurs marchandises et acceptent d’être payés plus tard dans le temps.

Quels sont les liens entre les états financiers ?

Dans cette partie, nous abordons les liens qui peuvent exister entre les états financiers. Car oui, la finance a été logiquement conçue et vous allez apprendre dans cette partie que les états financiers sont étroitement liés.

Dans un premier temps, il faut savoir que le compte de résultat permet de déterminer le résultat net qui est repris dans le tableau de flux de trésorerie. Le résultat net est également repris dans le passif du bilan car il est utilisé dans le calcul des Retained Earnings. Enfin, le tableau de flux de trésorerie d’une entreprise permet de calculer le cash disponible que l’entreprise est capable de générer grâce à son activité. Ce cash disponible est repris à l’actif du bilan liant ainsi le tableau de flux de trésorerie au bilan comptable.

Désormais, vous comprenez parfaitement comment les états financiers sont liés entre eux. Il faut d’ailleurs savoir que, durant les entretiens en finance, il est d’usage de tester les connaissances des étudiants concernant les états financiers. En plus de devoir dérouler les états financiers un par un, les recruteurs veulent également s’assurer que les étudiants perçoivent correctement les équilibres et les liens entre les états financiers. En effet, il est courant de demander en entretien une étude d’impact d’une opération réalisée par une entreprise sur ses états financiers. C’est la raison pour laquelle il faut une préparation solide pour espérer réussir haut la main les entretiens en finance.

L’importance des états financiers

Comment vous pouvez vous en douter, les états financiers sont des documents très importants pour une entreprise. En effet, ils permettent, comme évoqué en première partie de cet article, de garder une trace de l’activité passée d’une entreprise et de son évolution dans le temps. Mais pas seulement !

Les états financiers peuvent servir à de nombreuses analyses et tâches qui animent le quotidien des financiers. Nous listons ci-dessous, de manière non exhaustive, les utilisations les plus importantes qui peuvent être faites des états financiers :

L’analyse et le suivi de la santé financière d’une entreprise

Les états financiers renseignent sur la performance de l’exploitation d’une entreprise, de sa gestion de la trésorerie et également sur la consistance de son patrimoine. Toutes ces informations sont cruciales pour évaluer la santé financière d’une entreprise mais également pour en assurer le suivi. Pour ces raisons, les états financiers sont vraiment des documents incontournables qu’une entreprise doit absolument produire avec précision.

La réalisation de projections financières

Lorsqu’une entreprise envisage de réaliser différents projets pour assurer son développement, elle va réaliser un business plan dans lequel figureront des projections financières. Il faut avoir en tête que l’estimation de ces projections financières s’effectue forcément à partir des états financiers d’une entreprise. En effet, les projections financières consistent à estimer les états financiers futurs en se basant sur des hypothèses déterminées en fonction du projet escompté. C’est la raison pour laquelle les états financiers sont indispensables pour assurer la croissance d’une entreprise.

L’obtention d’un financement bancaire

Dans la continuité des points précédents, en pouvant attester d’une bonne santé financière et de projections financières solides, une entreprise sera en mesure de négocier un emprunt bancaire pour financer son développement. En effet, les états financiers et le business plan sont constamment réclamés par une banque avant l’obtention d’un financement. La banque procédera à une analyse complète des états financiers d’une entreprise afin de s’assurer de sa solvabilité et du montant qu’elle pourra lui accorder.

La valorisation une entreprise

Lorsqu’une entreprise doit être céder ou lorsqu’une entreprise souhaite en acquérir une autre, des valorisations financières sont calculées afin d’estimer le prix de l’entreprise concernée. Que ce soit le modèle DCF (« Discounted Cash Flow ») ou l’approche par les multiples (multiples boursiers ou transactions comparables), toutes ces méthodes sont calculées à partir des états financiers d’une entreprise. Pour information, la méthode DCF consiste à estimer la valeur d’une entreprise en se basant sur sa capacité à générer de l’excédent de trésorerie. Cette méthode vise à projeter les cash-flows futurs que l’entreprise va générer et de les ramener à la date d’aujourd’hui (c’est-à-dire calculer leur valeur à la date d’aujourd’hui). Les états financiers permettent de réaliser les projections financières nécessaires pour définir les cash-flows futurs d’une entreprise (Free Cash-Flow to Firm). A titre informatif, la méthode des multiples boursiers ou des transactions comparables permettent d’évaluer la valeur d’une entreprise en la comparant à des entreprises semblables du même secteur. Cette méthode, par le biais de ratios spécifiques (les multiples), détermine un intervalle de prix qu’un investisseur serait prêt à payer pour acquérir une entreprise cible. Comme vous l’avez sans doute pressenti, ces ratios spécifiques sont calculés à partir des états financiers. Pour plus d’informations sur la valorisation financière de manière générale, l’équipe The Big Win vous propose son article sur les méthodes de valorisations.

Réaliser un investissement financier

Les états financiers d’une entreprise sont un outil indispensable pour aider à la décision d’investissement. Chaque investisseur en fonds propres analysera avec précaution les états financiers d’une entreprise avant d’investir son argent. En effet, comme vous avez pu le constater tout au long de cet article, les états financiers sont vecteurs d’informations très importantes relatives à la santé financière, à la performance et au patrimoine d’une entreprise.

Le calcul des ratios financiers

Dans la continuité de tous les points précédents, les états financiers rendent possibles le calcul de nombreux ratios financiers. En effet, c’est à partir des états financiers que tous les ratios que nous connaissons sont calculés. Nous dressons, ci-dessous, une liste non exhaustive des principaux ratios qui peuvent être définis à partir des états financiers :

- Retained Earnings : Les Retained Earnings représentent la part de Net Income qui revient à l’entreprise après le paiement des dividendes aux actionnaires.

- Return On Equity : Le Return On Equity (ou en français, rentabilité des fonds propres) est un ratio financier qui a pour but de mesurer la capacité d’une entreprise ou d’un projet à générer du bénéfice par rapport aux fonds propres mis à disposition. Le Return On Equity permet donc d’évaluer l’efficacité d’une entreprise à satisfaire ses investisseurs en fonds propres.

- Return On Capital Employed : Le ROCE ou Return On Capital Employed (en français, rentabilité des capitaux investis) est un ratio financier qui a pour objectif de mesurer la capacité d’une entreprise ou d’un projet à générer du profit par rapport aux capitaux qui ont été investis dans ladite entreprise ou ledit projet. Le ROCE permet donc d’évaluer l’efficacité d’une entreprise ou d’un projet à utiliser les capitaux qui lui sont mis à disposition.

- Return On Assets : Le Return On Assets mesure l’efficacité d’une entreprise à utiliser ses actifs pour générer des profits. Il fait donc le rapprochement entre le résultat net et l’actif total d’une entreprise.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :