EBIT, o beneficios antes de intereses e impuestos, es un concepto clave si quieres hacer carrera en el mundo de las finanzas.

Estrechamente relacionado con el EBITDA (« Beneficios antes de intereses, impuestos, depreciaciones y amortizaciones »), el EBIT no deja de ser una partida clave de la cuenta de resultados. Es el indicador financiero preferido cuando se trata de analizar y comparar dos empresas diferentes.

El EBIT también se utilizará como base para muchos cálculos de valoración financiera (múltiplos de valoración, flujo de caja libre). En resumen, habrá comprendido que, sea cual sea su posición, el EBIT es un indicador financiero con el que seguramente se encontrará a lo largo de su carrera. Por ello, The Big Win ha elaborado un completo artículo en el que analizamos el EBIT en profundidad y amplitud.

EBIT: definición, ¿qué es?

El EBIT es simplemente el beneficio de explotación de una empresa.

La importancia del EBIT radica en que permite determinar la rentabilidad de la actividad de una empresa. Como su nombre indica, el EBIT permite analizar los resultados de explotación de una empresa sin tener en cuenta los costes asociados a su estructura de capital (« Intereses »), sus impuestos (« Impuestos ») y su actividad excepcional.

EBIT: cálculos y fórmulas

El EBIT puede calcularse de dos formas distintas, que se describen a continuación:

El método sustractivo (el más común)

Según este método, el EBIT se calcula restando a las ventas el coste de los bienes vendidos (COGS), los gastos de explotación (OPEX) y la depreciación y amortización (D&A).

- Los COGS son los costes asociados a la fabricación de los productos que vende la empresa. Son, por tanto, costes directos.

- Los OPEX son costes indirectos porque no afectan directamente a la producción de la empresa. Incluyen gastos de marketing, investigación y desarrollo y salarios.

- La depreciación y la amortización son asientos contables diseñados para distribuir el coste de adquisición de un activo a lo largo de varios años.

A continuación figura la fórmula sustractiva del EBIT, en inglés y francés respectivamente:

EBIT = Ingresos – Coste de la mercancía vendida – Gastos de explotación – Amortización y depreciación

Beneficio de explotación = Ventas – Coste de ventas – Gastos de explotación – Amortizaciones

El método aditivo

Este método da el EBIT sumando los intereses, los gastos excepcionales y los impuestos a los ingresos netos. Obsérvese que el método aditivo se utiliza más a menudo cuando la falta de datos financieros hace imposible utilizar el método sustractivo.

A continuación figura la fórmula aditiva EBIT, en inglés y francés:

EBIT = Beneficioneto + Impuestos +Gastosno recurrentes + Intereses

Beneficio de explotación = Beneficio neto + Impuestos + Gastos extraordinarios + Intereses

¿Cómo debe interpretarse el EBIT?

El EBIT de una empresa puede interpretarse de dos formas distintas, según sea positivo o negativo:

- EBIT positivo: un EBIT positivo indica que la actividad de explotación de una empresa es rentable. En otras palabras, demuestra que las operaciones de la empresa (es decir, su actividad comercial/cotidiana) son capaces de absorber todos sus costes de explotación y, por tanto, de generar un resultado positivo.

- EBIT negativo: por el contrario, un EBIT negativo indica que la actividad de explotación de una empresa no es rentable. En otras palabras, las operaciones de la empresa no son suficientes para absorber todos sus costes de explotación.

¡Atención! Tenga en cuenta que un EBIT positivo no determina si la empresa en cuestión está obteniendo beneficios, es decir, si sus ingresos netos son positivos.

De hecho, las fuertes cargas financieras o excepcionales pueden impedir a cualquier empresa generar beneficios (Beneficio Neto negativo) a pesar de un EBIT positivo.

En conclusión, el EBIT sólo puede utilizarse para aislar la rentabilidad de explotación de una empresa y no para determinar su rentabilidad global.

¿Dónde puedo encontrar el EBIT en los estados financieros?

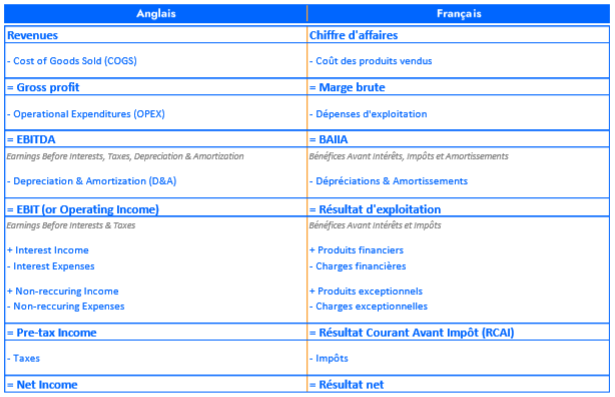

El EBIT es un indicador financiero que se encuentra en la cuenta de pérdidas y ganancias de una empresa (« PnL » / « P&L »). Como se muestra a continuación, se obtiene restando los gastos de explotación y las amortizaciones de la cifra de negocios. Por lo tanto, cuando se desplaza por la cuenta de resultados de una empresa, lo encontrará entre el EBITDA y los ingresos antes de impuestos.

Los diferentes usos del EBIT

En este capítulo, presentamos una lista no exhaustiva de los diferentes usos que puede tener el EBIT:

- Evaluación compara tiva: el EBIT puede utilizarse como comparador al analizar los resultados de explotación de dos empresas diferentes.

- Valoración mediante múltiplos: el EBIT puede desempeñar un papel clave en la valoración financiera de una empresa, en particular utilizando el enfoque de múltiplos. Independientemente del método utilizado (múltiplos bursátiles u operaciones comparables), el múltiplo Enterprise Value/EBIT puede servir de referencia para estimar el valor de una empresa.

- Valoración por Descuento de Flujos de Caja: una vez más, el EBIT desempeña un papel muy importante a la hora de estimar el valor de una empresa utilizando el método del Descuento de Flujos de Caja. El EBIT se utiliza como base para calcular los Flujos de Caja Libres a Empresa (« FCFF ») y los Flujos de Caja Libres a Fondos Propios (« FCFE ») de una empresa. A continuación figuran las definiciones y fórmulas de FCFF y FCFE a título informativo:

Free Cash-Flow to Firm (« FCFF ») o flujo de caja libre no apalancado: es el flujo de caja que remunerará a todos los inversores de la empresa, es decir, a todos los que aportan fondos propios y a todos los que aportan deuda.

FCFF = EBIT * (1-Impuesto) + Depreciación y Amortización – Cambios en el Capital de Trabajo – Gastos de Capital

Queremos llamar sutilmente su atención sobre el hecho de que « EBIT * (1-Impuesto) + Depreciación y Amortización » no puede sustituirse por EBITDA. Ello se debe a que la fórmula del FCFF exige que se tenga en cuenta la deducción fiscal (1-Tax). En consecuencia, el EBIT después de impuestos es inevitablemente inferior al EBIT clásico que encontramos en la cuenta de resultados. Queríamos dejar esto claro porque es fácil confundirlos.

Free Cash-Flow to Equity (« FCFE ») o Levered Free Cash-Flow: es el flujo de caja que remunerará únicamente a los inversores de capital.

FCFE = FCFF – Gastos por intereses + Ampliación de capital – Reducción de capital + Nuevos empréstitos – Amortización de la deuda

¿Cuáles son los límites del EBIT?

El EBIT es un indicador financiero reconocido internacionalmente, aunque no sea perfecto. En esta sección, proponemos una lista no exhaustiva de las principales limitaciones al uso del EBIT en el análisis de una empresa:

- Visión limitada de la rentabilidad de una empresa: Como ya se ha mencionado, la primera limitación del EBIT es que no recoge los efectos de la actividad financiera y la actividad excepcional de la empresa. Tampoco tiene en cuenta la fiscalidad a la que está sujeta la empresa.

- Ignorar la actividad financiera: una empresa con mucha deuda puede tener un EBIT más alto que una empresa con muy poca deuda. Por otro lado, una empresa con mucha deuda puede tener un beneficio neto mucho menor que una empresa con muy poca deuda.

- Ignorar la actividadexcepcional: una empresa puede presentar un EBIT positivo y un beneficio neto negativo debido a importantes gastos excepcionales. Por ejemplo, este fue el caso del grupo Volkswagen en 2015, gravemente afectado por el Diesel Gate.

- Ignorar la fiscalidad: como parte de su ejercicio financiero, todas las empresas deben pagar impuestos sobre los ingresos que perciben. Como tales, están obligadas a pagar impuestos, que no se incluirán en el cálculo del EBIT pero que tendrán un impacto significativo en el nivel de beneficio neto que la empresa puede declarar.

En resumen, el EBIT sólo puede utilizarse para evaluar la rentabilidad de explotación de una empresa (EBIT positivo) y no su rentabilidad total (Beneficio Neto positivo).

- El impacto de las amortizaciones y depreciaciones en el EB IT: cuando se comparan dos empresas, las amortizaciones y depreciaciones pueden tener un impacto significativo en el EBIT y, en consecuencia, en la interpretación que puede hacerse de él. Una empresa con muchos activos (por ejemplo, EDF) tendrá mayores gastos de depreciación y amortización que una empresa con pocos activos (por ejemplo, Uber). Así pues, una empresa con muchos activos registrará inevitablemente un EBIT inferior al de una empresa con pocos activos. En conclusión, en este tipo de situaciones, será más apropiado utilizar el EBITDA como indicador de comparación que el EBIT.

¿Qué es el EBITDA?

Como habrá adivinado, cuando se trata de analizar el EBIT de una empresa, la noción de EBITDA nunca está muy lejos. En esta sección explicamos brevemente qué es el EBITDA.

El EBITDA (o « Beneficios antes de intereses, impuestos, depreciaciones y amortizaciones ») representa los ingresos de explotación de una empresa antes de deducir intereses, impuestos y depreciaciones y amortizaciones. En resumen, el EBITDA se utiliza para analizar la rentabilidad del negocio de una empresa. Es un indicador crucial a la hora de comparar las actividades de dos empresas, ya que no tiene en cuenta las diferencias de tratamiento contable (es decir, la depreciación y amortización).

¿Cómo puede una empresa aumentar su EBIT?

Concepto de apalancamiento operativo

Cuando una empresa aumenta sus ventas, suele aumentar sus costes de explotación. Esto significa que un aumento del EBIT es posible si el aumento de las ventas es superior al aumento de los costes de explotación. Cuando los analistas estudian la cuenta de resultados de una empresa, y más concretamente su beneficio de explotación, deben tener presente el concepto de apalancamiento operativo.

El apalancamiento operativo de una empresa define la sensibilidad de su EBIT a sus ventas. Cuanto mayor sea el apalancamiento, mayor será la sensibilidad, y viceversa. Por ejemplo, si un aumento del 1% en las ventas conduce a un aumento del 5% en el EBIT, entonces tenemos un apalancamiento operativo positivo de 5. Por el contrario, si una disminución del 1% en las ventas conduce a una disminución del 5% en el EBIT, entonces tenemos un apalancamiento operativo negativo de 5.

El impacto de la estructura de costes en el apalancamiento operativo

Ahora que se han sentado las bases, se puede ver que existe una fuerte relación entre el apalancamiento operativo de una empresa y su estructura de costes. Esta última puede estar formada por dos tipos de costes:

- Costes fijos: son aquellos cuyo importe no varía sea cual sea la cifra de ventas alcanzada. Por tanto, son insensibles al volumen de ventas generado por la empresa. Es el caso del alquiler y los salarios, por citar algunos.

- Costes variables: son costes cuyo importe está directamente relacionado con el volumen de ventas generado por la empresa. Cuanto más aumenten las ventas de la empresa, más aumentarán también sus costes variables. Es el caso, por ejemplo, de las compras de materias primas.

En resumen, cuanto mayores sean los costes fijos de una empresa en relación con sus costes variables, mayor será su apalancamiento operativo. A la inversa, cuanto mayores sean los costes variables de una empresa en relación con sus costes fijos, menor será su apalancamiento operativo. A partir de esta observación, podemos distinguir dos tipos de empresas:

- Empresas con un elevado apalancamiento operativo: estas empresas, cuya estructura de gastos estará dominada por los costes fijos, podrán aumentar sus ventas controlando al mismo tiempo sus costes. Por tanto, tendrán la posibilidad de aumentar sus ventas y su beneficio de explotación (es decir, su EBIT) al mismo tiempo.

- Empresas con bajo apalancamiento operativo: estas empresas, cuya estructura de gastos se compone principalmente de costes variables, lamentablemente verán cómo sus costes aumentan con sus ventas. En otras palabras, estas empresas no podrán aumentar su beneficio de explotación sin aumentar al mismo tiempo sus ventas y sus costes.

Ejemplos de empresas con un elevado apalancamiento operativo son las que ofrecen productos digitales, como Netflix y Spotify. Como el producto que ofrecen ya existe, estas empresas no necesitan aumentar significativamente sus costes para incrementar su número de abonados y, por tanto, sus ventas.

En cambio, una empresa industrial como un fabricante de automóviles, por ejemplo Renault o Peugeot, tendrá que aumentar considerablemente sus costes de compra de materias primas y piezas de recambio para producir nuevos coches, lograr más ventas y aumentar así su volumen de negocios. Los fabricantes de automóviles no son casos aislados, ya que la mayoría de las empresas manufactureras se encuentran en la misma situación. La fabricación de nuevos productos tangibles requiere inevitablemente la compra de nuevas materias primas, nuevos materiales y nuevas piezas.

En conclusión, podemos decir que las empresas con un apalancamiento operativo bajo necesitan gastar más para producir más y, por tanto, para vender más, mientras que las empresas con un apalancamiento operativo alto no necesitan gastar más para vender más.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :