Le compte de résultat est très probablement l’un des états financiers le plus connu en finance ainsi que dans les autres secteurs. La raison de cette réputation est très simple, le compte de résultat abrite des indicateurs financiers clefs que vous avez certainement déjà croisé dans votre vie professionnelle et peut-être même personnelle : chiffres d’affaires, résultat d’exploitation, résultat net, rentabilité, etc… Comme vous pouvez l’imaginer, si vous envisagez de faire carrière en finance, connaitre et maitriser le compte de résultat est incontournable. En effet, le compte de résultat délivre des informations très importantes dont vous aurez besoin dans de nombreux exercices en finance comme par exemple l’analyse financière et / ou crédit d’une entreprise, dans la valorisation financière d’une entreprise ou encore dans la réalisation de projections financières (notez que nous sommes non exhaustifs concernant cette liste). Pour ces différentes raisons, il nous semblait essentiel de proposer à nos lecteurs un article complet sur le compte de résultat dans lequel nous toucherons du doigt toutes les notions essentielles sur cet état financier mondialement reconnu. Définition, illustration, exemples, utilisations, indicateurs financiers, etc… c’est un véritable guide complet sur le compte de résultat que nous vous proposons. Ainsi, cet article se destinera à celles et ceux qui souhaitent simplement découvrir la notion de compte de résultat ainsi qu’à celles et ceux qui veulent réellement approfondir leurs connaissances de cet état financier.

- Qu’est-ce qu’un état financier ?

- Qu’est-ce que le compte de résultat ?

- Compte de résultat : l’activité opérationnelle

- Compte de résultat : l’activité financière

- Compte de résultat : l’activité exceptionnelle

- Compte de résultat : imposition et résultat net

- Le lien entre le compte de résultat et les autres états financiers

- L’importance du compte de résultat

Qu’est-ce qu’un état financier ?

Quand bien même nous avons déjà rédigé un article complet sur la notion d’état financier, il nous semble inévitable pour nos lecteurs les moins avertis de définir ce qu’est un état financier avant d’expliquer à quoi correspond réellement un compte de résultat.

Un état financier est un document comptable ayant pour objectif de communiquer les informations financières d’une entreprise sur une période précise. Par conséquent, les états financiers se composent d’informations financières très importantes portant notamment sur les performances opérationnelles d’une entité, sur la manière dont elle gère son argent ou encore sur la composition de son patrimoine financier.

Plus globalement, les états financiers sont des documents qui permettent d’avoir un historique sur les activités passées d’une entreprise et ainsi de pouvoir apprécier son évolution dans le temps d’un point de vue purement financier. Il faut également savoir qu’une entreprise est dans l’obligation de clôturer ses comptes au moins une fois par an, quand bien même il est très courant de voir des entreprises clôturer ses états financiers de manière semestrielle voir trimestrielle.

Un autre point important à prendre compte sur les états financiers (surtout si vous faites une analyse financière comparative de deux entreprises par exemple) est que toutes les entreprises ne clôturent pas leurs comptes à la même date. Certaines entreprises vont par exemple clôturer leur année d’activité en mars tandis que d’autres vont le faire en décembre.

Notez que nous employons ici le terme « compte » pour parler d’une autre façon des états financiers même si cela suppose une certaine subtilité comptable. En effet, une entreprise tient ses comptes de manière quotidienne (nous parlons ici des concepts de journal, grand-livre et balances comptables) à partir desquels nous pouvons construire les états financiers. En résumé, les états financiers sont des instruments d’analyses tandis que les comptes, comme le nom l’indique (et excusez-nous cette redondance), permettent de comptabiliser les différentes opérations qu’une entreprise effectue dans son quotidien opérationnel.

Maintenant que nous avons clairement définit le concept d’état financier, nous pouvons entrer un peu plus dans le vif du sujet en précisant qu’il existe cinq états financiers : le compte de résultat, le tableau de flux de trésorerie, le bilan financier, le tableau de variations des capitaux propres et les annexes. Notez toutefois que parmi ces états financiers, les plus importants à connaitre sont le compte de résultat, le tableau de flux de trésorerie et le bilan comptable.

Qu’est-ce que le compte de résultat ?

Le compte de résultat (ou en anglais, « Income Statement ») est un état financier qui permet de déterminer la rentabilité de l’activité d’une entreprise à la fin d’un exercice comptable donné. C’est donc le compte de résultat que vous devez analyser si vous souhaitez savoir comment a performé une entreprise à un moment précis dans le temps. Le compte de résultat permet d’analyser l’activité sous trois angles :

- L’activité « opérationnelle » dans laquelle nous regroupons tous les produits et toutes les charges lié(e)s à l’exploitation de l’entreprise.

- L’activité « financière » dans laquelle nous retrouvons tous les produits et toutes les charges lié(e)s à l’activité financière de l’entreprise.

- L’activité « exceptionnelle » dans laquelle se trouvent tous les produits et toutes les charges lié(e)s à l’activité exceptionnelle de l’entreprise.

C’est en comparant tous les produits et toutes les charges d’une entreprise que nous sommes en mesure de déterminer si l’entreprise, au terme de son exercice comptable, est en mesure de réaliser du profit ou si, au contraire, elle enregistre des pertes.

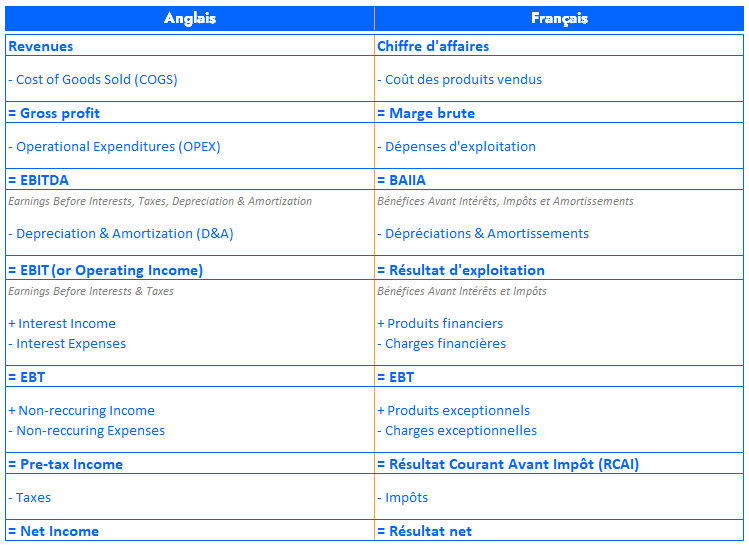

Ci-dessous, un exemple de compte de résultat :

Compte de résultat : l’activité opérationnelle

En premier lieu, il faut savoir qu’un compte de résultat comme toujours par le chiffre d’affaires. Pour certaines entreprises, nous pouvons également retrouver certains produits d’exploitation. C’est donc à partir de cette première ligne que va dépendre toute l’activité de l’entreprise. A partir de cette première ligne qui représente tout l’argent que l’entreprise engrange, nous venons dans un premier temps, retrancher toutes les charges d’exploitation comme notamment les coûts des produits vendus, les dépenses d’exploitation et les dépréciations et amortissements. Ainsi, nous sommes en mesure de déterminer le résultat d’exploitation de l’entreprise (ou « EBIT » en anglais). C’est vraiment cet indicateur qui permet de mesurer la performance de l’activité opérationnelle d’une entreprise (c’est-à-dire son exploitation).

Nous revenons plus précisément ci-dessous sur chacun des éléments qui permettent de déterminer le résultat d’exploitation d’une entreprise :

Le chiffre d’affaires

Le chiffre d’affaires n’est, ni plus ni moins que la somme d’argent qu’une entreprise perçoit par le biais de ses ventes de produits et / ou de services qu’elle propose à ses clients.

Les coûts des produits vendus

Cette catégorie regroupe tous les coûts nécessaires que l’entreprise doit supporter pour fabriquer les produits et / ou les services qu’elle propose à la vente. Nous pouvons les considérer comme des coûts directs de production.

La marge brute

Cet indicateur a pour objectif de mesurer la rentabilité brute d’une entreprise en comparant seulement ses coûts des produits vendus avec son chiffre d’affaires. La marge brute peut s’exprimer en valeur (chiffre d’affaires diminué des coûts des produits vendus) ainsi qu’en pourcentages de chiffre d’affaires (marge brute divisé par chiffre d’affaires).

Les dépenses d’exploitation

« OPEX » (Operational Expenditures en anglais), ces dépenses représentent tous les coûts indirects liés à la production de l’entreprise. Cela fait donc référence aux salaires des personnes qui assurent la conception des produits que l’entreprise vend et / ou la réalisation des services que l’entreprise propose à sa clientèle. Les dépenses d’exploitation englobent aussi toutes les dépenses de marketing et de recherche et développement. Une ultime catégorie de dépenses que nous retrouvons dans les dépenses d’exploitation sont les frais généraux et administratifs (en anglais, les « SG&A » autrement dit les « Sales, General & Administrative expenses). Notez que cette liste de catégorie est non exhaustive et sera propre à chaque entreprise en fonction de l’activité exercée.

L’EBITDA

L’EBITDA (ou « Earnings Before Interest, Taxes, Depreciation & Amortization”) est un indicateur de performance d’activité qu’il faut analyser lorsque nous ne souhaitons pas tenir compte des differences de traitements comptables (dépréciations et amortissements), encore une fois propres à chaque entreprise. L’EBITDA se calcule à partir du chiffre d’affaires auquel nous retirons les coûts de produits vendus ainsi que les dépenses d’exploitation. Comme pour la marge brute, il s’exprime en valeur mais également en pourcentage du chiffre d’affaires. L’EBITDA est un indicateur clef du compte de résultat.

Les dépréciations et amortissements

Les dépréciations et amortissements (abrégées en « D&A » et prononcés « Di and Aye ») sont des techniques comptables dont l’objectif est de constater la perte de valeur d’un actif que l’entreprise possède. Cette technique comptable est obligatoire pour prendre en considération le fait que les actifs, qu’une entreprise possède et utilise, s’usent dans le temps et perdent donc de la valeur. C’est la raison pour laquelle il faut absolument les intégrer dans le compte de résultat.

L’EBIT

L’EBIT (ou « Earnings Before Interest, Taxes ») correspond au résultat d’exploitation de l’entreprise et permet ainsi l’analyse de la performance opérationnelle globale d’une entreprise sans tenir compte de ses activités financières et exceptionnelles, ni même de son imposition. L’EBIT se calcule simplement en soustrayant les dépréciations et amortissements à l’EBITDA. Comme pour l’EBITDA et la marge brute, l’EBIT est calculé en valeur et peut être exprimé en pourcentage du chiffre d’affaires.

Compte de résultat : l’activité financière

Une fois l’EBIT calculé, nous arrivons à la partie financière du compte de résultat. Dans cette partie, nous retrouvons dans un premier temps les produits financiers qui vont venir s’additionner à l’EBIT (exemples : les cessions des Valeurs Mobilières de Placement). Côté charge, nous retrouvons les charges financières (exemple : les intérêts que l’entreprise devra payer sur les emprunts qu’elle doit rembourser) qui vont, quant à elles, venir diminuer l’EBIT ce qui va finalement nous donner l’EBT (« Earnings Before Tax »).

Compte de résultat : l’activité exceptionnelle

Nous arrivons enfin à l’une des dernières activités d’une entreprise : l’activité exceptionnelle. L’activité exceptionnelle correspond à tous les produits et toutes les charges qui sortent du cadre de l’activité opérationnelle et de l’activité financière. Les produits et les charges exceptionnelles sont des éléments non récurrents mais qui ont tout de même un impact sur le profit que peut générer une entreprise. Comme produit exceptionnel, nous pouvons retrouver par exemple les dégrèvements d’impôts qui correspondent à une diminution totale ou partielle de l’impôt qu’une entreprise doit à l’état. Comme charge exceptionnelle, nous pouvons par exemple retrouver toutes les amendes et pénalités qu’une entreprise peut subir au cours de son existence. Les produits exceptionnels sont ajoutés à l’EBT tandis que les charges exceptionnelles vont diminuer ce dernier pour ainsi aboutir au Résultat Courant Avant Impôt (« RCAI » ou en anglais « Pre-tax Income »).

Compte de résultat : imposition et résultat net

Le Pre-tax income est le dernier indicateur avant le paiement des impôts. A ce niveau-là dans le compte de résultat, nous avons pris en compte tous les produits et toutes les charges qu’une entreprise peut percevoir / payer. Par conséquent, le résultat courant avant impôt sert de base de calcul à l’impôt. C’est donc à partir de cet indicateur financier que nous allons appliquer le taux d’imposition auquel l’entreprise est assujettie. Comme vous l’avez certainement compris, la différence entre le résultat courant avant impôt et l’impôt va nous donner le résultat net. Le résultat net correspond aux profits ou aux pertes qu’une entreprise réalise au terme de son activité. Le résultat net est, lui aussi, exprimé en valeur et en pourcentage du chiffre d’affaires.

Le lien entre le compte de résultat et les autres états financiers

Une chose très importante à retenir concernant les états financiers est le fait qu’ils soient étroitement liés. Comme vous l’avez sans doute deviné, le compte de résultat est le premier état financier qui permet d’alimenter le tableau de flux de trésorerie et le bilan comptable. Dans ce chapitre, nous revenons sur les relations qu’il existe entre le compte de résultat et le tableau de flux de trésorerie et le bilan comptable.

Le lien entre compte de résultat et tableau de flux de trésorerie

Le tableau de flux de trésorerie dépend très fortement du compte de résultat dans la mesure où il débute par le résultat net. Comme nous l’avons étudié précédemment, le compte de résultat nous permet de déterminer le niveau de résultat net d’une entreprise sur un exercice comptable donné. En effet, le compte de résultat permet de comptabiliser toutes les charges auxquelles une entreprise doit faire face dans le cadre de son activité (charges opérationnelles, charges financières, charges exceptionnelles et impôts) et de les soustraire au chiffre d’affaires pour déterminer le résultat net. Partant de ce constant, la relation entre compte de résultat et tableau de flux de trésorerie est plus qu’évidente !

Le lien entre compte de résultat et bilan comptable

Le compte de résultat est très important car grâce au résultat net, nous pouvons calculer les Retained Earnings. De manière concrète, les Retained Earnings représentent la part de résultat net qui reste réellement à l’entreprise après le paiement des dividendes aux actionnaires. Or, il faut savoir que les Retained Earnings figurent au passif du bilan comptable d’une entreprise et plus précisément dans la rubrique « capitaux propres ». Comme vous venez de le comprendre, le résultat net permet non seulement d’alimenter le tableau de flux de trésorerie mais également le bilan comptable par le biais des Retained Earnings. C’est la raison pour laquelle le compte résultat est également étroitement lié au bilan comptable.

L’importance du compte de résultat

Le compte de résultat est un document très important lors de l’étude financière d’une entreprise car il permet de réaliser de nombreuses analyses financières. Nous avons décidé de vous fournir une liste non exhaustive de ces différentes analyses où les informations obtenues à partir du compte de résultat ont un impact considérable. En résumé, c’est grâce à ce chapitre que vous comprendrez réellement à quoi sert le compte de résultat et dans quelles mesures il est réellement important.

L’analyse financière d’une entreprise

Comme nous l’avons expliqué tout au long de cet article, le compte de résultat est le document financier de référence lorsqu’il s’agit d’étudier la performance d’une entreprise. En effet, de nombreux indicateurs financiers sont soigneusement étudiés dans le cadre de l’analyse financière d’une entreprise (chiffre d’affaires, EBITDA, EBIT, résultat net, etc…). En effet, le compte de résultat est le seul état financier qui permet ce type d’analyse. L’étude du compte de résultat va permettre de déterminer la solidité de l’activité de l’entreprise, élément clef quant à l’appréciation de la santé financière d’une entreprise.

Le suivi historique d’une entreprise

Comme évoqué plus haut dans cet article, les états financiers doivent, à minima, être clôturés une fois par an. Cela signifie que le compte de résultat est lui aussi clôturé tous les ans ce qui permet de faire un suivi de l’activité et de la performance d’une entreprise dans le temps. Ce suivi historique de la performance d’une entreprise est réellement crucial car il permet non seulement de déterminer les tendances de l’entreprise mais également de savoir si l’entreprise sous-performe ou surperforme sur un exercice donné.

La réalisation de projections financières

Quelque soit le projet de développement qu’une entreprise voudra entreprendre, il faudra forcément réellement des projections financières. Les projections financières consistent simplement à projeter les états financiers dans le futur sur la base d’hypothèses définies. Ces états financiers projetés pourront indiquer si le projet en question est réalisable ou non et dans quelles proportions. Comme vous l’avez sans doute deviné, un compte de résultat projeté permettra d’apprécier la future performance de l’entreprise étudiée ainsi que son évolution dans le temps. Inutile de préciser que le compte de résultat projeté sur plusieurs années est la clef de voute de la réussite d’un projet car il va permettre de déterminer le chiffre d’affaires futur ainsi que tous les indicateurs de performance d’activité (EBITDA, EBIT, Net Income). Ces différentes raisons font du compte de résultat un document financier très important dans la vie d’une entreprise.

La négociation de financements auprès des banques

Dans la continuité des points mentionnés précédemment, une banque voudra jeter un œil à l’activité d’une entreprise avant de lui accorder quelconque financement. En effet, aucune banque ne souhaitera prêter à l’aveugle et encore moins à une entreprise qui n’arrive pas à gagner d’argent grâce à son activité. Certes, le compte de résultat n’est pas le seul document financier étudié dans ce type de situation mais son importance est clairement non négligeable.

L’évaluation financière d’une entreprise

Quelque soit le contexte de l’opération, acquisition ou cession, l’évaluation financière d’une entreprise reposera en partie sur ses états financiers. En effet, le compte de résultat d’une entreprise permettra d’obtenir des informations clefs sur la rentabilité de son activité, de déterminer des multiples de valorisation à partir du chiffre d’affaires, de l’EBITDA, de l’EBIT ou encore du Net Income (Enterprise Value / EBITDA par exemple) mais également il pourra être projeté dans le temps afin de déterminer la rentabilité future de l’entreprise. C’est notamment sur la base de ces projections que nous pourrons déterminer les flux futurs (Free Cash-Flow to Firm et Free Cash-Flow to Equity) sur lesquels reposeront la valorisation par les DCF (« Discounted Cash-Flows »).

Réaliser un investissement financier

Le compte de résultat est un état financier soigneusement étudié par tous les investisseurs en fonds propres. En effet, avant d’investir leur argent, ces investisseurs souhaitent absolument connaitre la rentabilité de l’activité de l’entreprise dans laquelle ils souhaitent miser. Plus une entreprise est rentable et plus il y a de chances que cette dernière verse des dividendes importants, un point crucial pour tous les investisseurs en Equity dont le but est de réaliser des profits grâce à l’argent qu’ils injectent. C’est pour cette raison que le compte de résultat est aussi important. Par opposition, personne ne souhaiterait confier son argent à une entreprise dont l’argent est déficitaire, d’où l’importance d’étudier avec attention le compte de résultat.

Le calcul d’indicateurs financiers

Nous mettons un terme à cet article avec ce dernier chapitre sur les indicateurs financiers. En effet, le compte de résultat est également important car il sert de base aux calculs des différents ratios et indicateurs liés à la profitabilité d’une entreprise. Nous les présentons donc de manière non exhaustive ci-dessous :

- Marge nette = résultat net / chiffre d’affaires

Le ratio de marge nette est certainement l’un des ratios les plus connus. Ce ratio traduit en pourcentage la rentabilité nette d’une entreprise, c’est-à-dire après avoir payé toutes ses charges et taxes. Autrement dit, la marge nette indique directement s’il reste de l’argent pour verser des dividendes aux actionnaires. Le calcul de ce ratio est aussi simple que sa définition puisqu’il suffit de diviser le résultat net par le chiffre d’affaires. La marge nette est un ratio largement utilisée et analysée dans le monde de la finance et au-delà.

- Marge d’exploitation = EBIT / chiffre d’affaires

La marge d’exploitation est un indicateur financier similaire à la marge nette puisque, lui aussi, permet de mesurer une rentabilité. Néanmoins, comme son nom l’indique, la marge d’exploitation permet uniquement d’isoler la rentabilité de l’activité opérationnelle. C’est d’ailleurs pour cette raison que nous divisons l’EBIT par le chiffre d’affaires pour l’obtenir. Ainsi, la marge d’exploitation ne prend pas en compte l’activité financière, l’activité exceptionnelle ainsi que l’imposition de l’entreprise. La marge d’exploitation est un ratio financier intéressant car il permet de comparer la rentabilité opérationnelle de deux entreprises du même secteur d’activité. En clair, la marge d’exploitation permet de savoir quelle entreprise performe le mieux grâce à son activité journalière.

- Dividendes = résultat net * pay-out ratio

Le compte de résultat est un état financier très important car il sert de base au calcul des dividendes. En effet, le compte de résultat permet de déterminer le résultat net et par extension le niveau de dividendes qui sera attribué aux actionnaires. Et pour cause, il faut savoir que les dividendes sont principalement calculés en appliquant un « pay-out » ratio au résultat net. En langage plus français, il convient d’appliquer un pourcentage de distribution au résultat net pour déterminer les dividendes à payer. A titre d’exemple, si une entreprise réalise un résultat net de 100€ et applique un pay-out ratio de 10%, les dividendes de cette entreprise s’élèveront à 10€.

- Retained Earnings = résultat net – dividendes

Par extension au point précédent, le compte de résultat permet de calculer les retained earnings. Nous avons déjà abordé cette définition plus haut dans l’article mais nous la rappelons très brièvement ici pour celles et ceux qui auraient pris un raccourci jusqu’au dernier chapitre de cet article. Les retained earnings représentent l’argent qui reste réellement dans l’entreprise après le versement des dividendes. Les retained earnings se calculent en retirant les dividendes au résultat net. Les retained earnings font partie intégrante du bilan de l’entreprise et plus précisément dans la partie « capitaux propres ».

- Earnings per share = (résultat net – dividendes de préférence) / nombre total d’actions fin de période

Encore un indicateur financier qui se calcule à partir du résultat net. Les earnings per share (« bénéfice par action » en français) représentent la quantité de résultat net que peut générer une seule action. Pour obtenir ce résultat, il suffit simplement de faire la différence entre le résultat et les dividendes de préférence puis de diviser ce résultat par le nombre total d’actions à la fin de la période étudiée. L’EPS est un indicateur clef qui permet de déterminer, au premier coup d’œil, si une entreprise est rentable ou non. D’un point de vue investisseur, c’est réellement un indicateur phare à retenir lorsque la question d’investir dans telle ou telle entreprise se pose.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :