Si vous étudiez en finance d’entreprise et que vous souhaitez, à terme, travailler dans le financement de projet, il est important de bien comprendre la notion de service de la dette. En effet, le service de la dette est un concept largement sollicité en financement de projet aussi bien au sein des banques qu’en cabinet de conseil ou encore dans les entreprises corporate. L’équipe The Big Win vous propose donc un article entier dédié à cette notion. Nous avons regroupé pour vous tout ce qu’il faut savoir sur ce concept clef : définition, explications et analyses, formule, exemples, etc… Inutile de vous dire que cet article sera un véritable guide pour celle et ceux qui veulent en savoir plus sur le service de la dette. Nous n’oublierons pas non plus d’aller un peu plus loin en déterminant pourquoi le service de la dette est une notion importante en financement de projet et les ratios calculés à partir de cet indicateur financier. Comme vous l’avez compris, c’est après la lecture de cet article que vous disposerez de toutes les connaissances nécessaires pour maitriser sur le bout des doigts cette notion clef en finance !

Définition et formules du service de la dette

La définition du service de la dette (ou en anglais « Debt Service ») est finalement très simple à comprendre dans la mesure où cette notion désigne l’argent qu’une entreprise ou un projet rembourse dans le cadre de son prêt à chaque échéance. Autrement dit, le service de la dette désigne le remboursement du principal de l’emprunt et des intérêts appliqués par l’établissement prêteur sur une période donnée.

Par ailleurs, la formule du service de la dette est aussi simple que sa définition. Nous la renseignons ci-dessous :

Service de la dette = remboursement du principal de la dette + charges d’intérêts

Cette notion est généralement utilisée, étudiée et analysée en financement de projet. Maintenant que nous avons posé les bases, il nous semble intéressant de faire un aparté sur la notion de dette. En effet, bien comprendre les tenants et les aboutissants sur la dette est indispensable pour maitriser la notion de service de la dette.

Service de la dette : notions élémentaires sur la dette

Concept de base

Lorsqu’une entreprise nécessite de fonds pour financer un projet quelconque, elle peut s’orienter vers un établissement prêteur (généralement une banque). Cet établissement pourra accepter de prêter de l’argent à l’entreprise emprunteuse. Néanmoins, le prêteur appliquera un intérêt pour rémunérer le fait qu’il prête une certaine somme d’argent et les risques encourus autour de ce prêt.

Une fois l’argent prêté, l’entreprise emprunteuse est tenue de rembourser l’établissement prêteur sur une période composée d’échéances. A chaque échéance, l’entreprise emprunteuse devra honorer son service de la dette en remboursant à l’établissement prêteur une partie du montant emprunté en plus des intérêts.

Le principal d’un prêt désigne le montant du prêt en tant que tel, dépourvu d’intérêts. Le principal d’un prêt est le montant initial sur lequel la banque va calculer les intérêts qu’elle souhaite appliquer. Pour éviter toute ambiguïté dans la compréhension de notre lecteur, le principal d’un prêt et le montant de la dette sont des synonymes.

Exemple simplifié

Prenons l’exemple de l’entreprise A qui a emprunté 10€ à la banque sur une durée de 5 ans. Nous supposons que la banque applique des intérêts annuels à hauteur de 0.1€. Nous supposons également que les échéances du prêt sont annuelles, ce qui signifie que l’entreprise A devra honorer payer la banque une fois par an.

Selon notre exemple, le service de la dette de l’entreprise A s’élèvera à 2.1€ par an, composé comme suit :

- Remboursement du principal : 10€ / 5 ans = 2€ par an

- Intérêts annuels : 0,1€

- Service de la dette = 2€ + 0,1€ = 2,1€

L’importance du service de la dette

Dans ce chapitre, nous revenons sur l’importance de cet indicateur financier. Nous avons regroupé ici les principales raisons qui font que cette notion est une donnée financière indispensable en financement de projet (secteur où elle est le plus étudiée et analysée).

Le « debt sizing »

En financement de projet, nous déterminons le montant de dette qu’un projet peut emprunter en calculant son service de la dette. Pour ce faire, il convient de diviser le Cash-Flow Available for Debt Service (« CFADS ») par le Debt Service Coverage Ratio (« DSCR ») appliqué par la banque. Nous revenons sur ces deux indicateurs ci-dessous :

Le CFADS d’un projet n’est autre que l’argent disponible d’un projet pour honorer sa dette. Le CFADS est donc un flux de trésorerie qui se trouve dans le tableau de flux de trésorerie de l’entreprise.

Le DSCR est un ratio financier utilisé pour déterminer la capacité d’une entreprise à honorer sa dette. De manière générale, lorsque les banques prêtent de l’argent, elles imposent un DSCR que le projet a l’obligation de respecter.

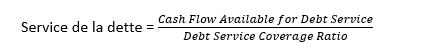

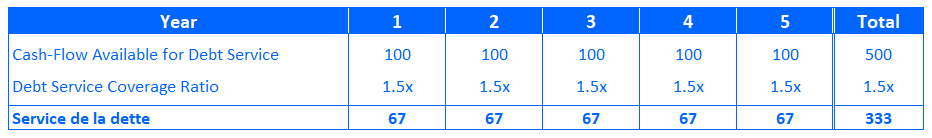

Autrement dit, en divisant l’argent disponible d’un projet pour repayer la banque et le montant d’argent que la banque attend, nous calculons, d’une autre manière, le service de la dette du projet. Nous affichons la formule ci-dessous :

Exemple simplifié : pour faciliter la compréhension de notre lecteur, nous prenons l’exemple simplifié d’un projet qui génère un Cash-Flow Available for Debt Service de 100€ par an pendant 5 ans et dont la banque impose un DSCR de 1.5x (« 1.5 fois »). En tenant compte de ces deux hypothèses, le service de la dette de ce projet sera donc de 67€ par an.

Service de la dette année 1 = 100€ / 1.5 = 66.67€

Le service de la dette comme ratio de suivi

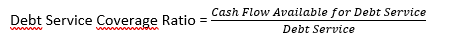

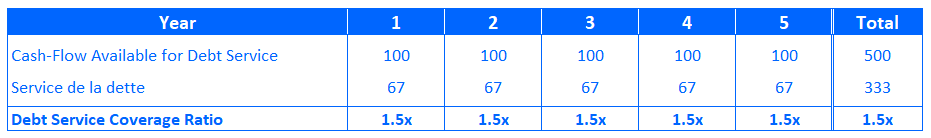

Le service de la dette ne sert pas seulement à estimer la somme que peut emprunter un projet, il sert également à suivre la capacité de remboursement du projet une fois la somme prêtée. C’est par ailleurs en divisant le Cash Flow Available for Debt Service par le service de la dette que nous obtenons le Debt Service Coverage Ratio du projet. Le service de la dette est un élément indispensable pour s’assurer que le projet respecte bien le DSCR imposé par la banque. Nous affichons la formule ci-dessous :

Exemple simplifié : nous reprenons les mêmes hypothèses que notre exemple précédent, à savoir un projet qui génère un Cash-Flow Available for Debt Service de 100€ par an pendant 5 ans et d’un service de la dette de 67€ par an sur la même période. En tenant compte de ces deux hypothèses, le service de la dette permet de déterminer le Debt Service Coverage Ratio de ce projet qui est de 1.5x.

DSCR année 1 = 100€ / 66.67€ = 1.5x

Le coût moyen de la dette

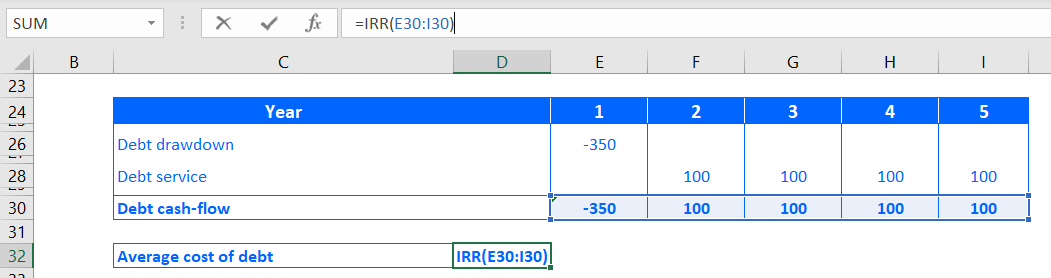

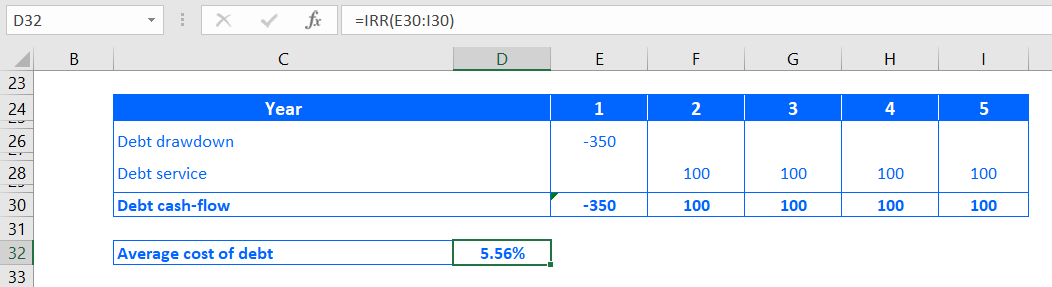

Le service de la dette peut également servir à calculer le coût moyen de la dette d’un projet (en anglais, « average cost of debt »). En effet, pour calculer cet indicateur il suffit simplement de calculer un TRI en tenant compte des hypothèses suivantes :

- Flux négatifs : l’emprunt de la dette (dans le jargon, « les tirages de la dette » et en anglais, « Debt drawdowns »).

- Flux positifs : le service de la dette (c’est-à-dire le remboursement du principal de la dette et des intérêts associés).

Exemple simplifié : prenons cette fois-ci l’exemple d’un projet qui contracte 350€ de dette. Son flux négatif sera donc de -350€. Nous supposons que ce projet présente un service de la dette de 100€ par an. Pour déterminer le coût moyen de la dette ce projet en tenant compte des hypothèses ci-dessus, nous devons simplement appliquer la formule Excel du TRI, en prenant comme flux négatif le 350€ de tirage de dettes et comme flux positifs, tous les services de la dette de 100€ par an. Ainsi, nous pouvons déterminer qu’à horizon 5 ans, le coût moyen de la dette du projet sera de 5.56%.

Ne pas confondre service de la dette et rentabilité

Comme tout indicateur financier, le service de la dette ne dit pas tout et il est donc primordial de bien définir le périmètre de cette notion. Ainsi, il est important de noter que le service de la dette n’est pas synonyme de rentabilité !

Comme nous l’avons dit plus haut, le service de la dette détermine si le projet est capable ou non d’honorer ses échéances bancaires dans le cadre d’un prêt. Il ne faut pas sauter sur la conclusion hâtive que cet indicateur financier permet de déterminer si un projet est rentable ou non.

Pour rappel, lorsqu’il s’agit d’analyser la rentabilité d’un projet, nous pouvons calculer son Free Cash-Flow to Firm ou son Free Cash-Flow to Equity. Nous remettons les deux formules ci-dessous :

Free Cash-Flow to Firm = EBIT * (1-Tax) + Depreciation & Amortization – Changes in Working Capital – Capital Expenditures

Free Cash-Flow to Equity = FCFF – Interest Expenses + Capital Increase – Capital Decrease + New borrowings – Debt repayment

Comme vous pouvez le constater, dans ces deux formules, de nombreux éléments sont à prendre en considération lors de l’analyse de la rentabilité d’un projet : EBIT, Depreciation & Amortization, Working Capital, Capital Expenditures, Capital increase, Capital decrease, etc… Il est donc tout simplement impossible d’estimer la rentabilité d’un projet en se focalisant uniquement sur son service de la dette. Cet indicateur financier indique seulement si oui ou non le projet est capable d’honorer ses échéances bancaires.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :