Le Return On Assets (« ROA ») est un énième ratio financier à analyser lorsqu’il est question d’évaluer la situation et la santé financière d’une entreprise ou d’un projet. En effet, le Return On Assets compte parmis les principaux ratios de rentabilité à calculer quand il s’agit de retour sur investissement.

Si vous découvrez ce ratio à la lecture de ces premières lignes, sachez que vous êtes au bon endroit pour tout comprendre sur cette notion. Dans cet article, vous trouverez toutes les connaissances élémentaires pour maîtriser et analyser cet indicateur financier. Vous ne le savez peut-être pas encore mais c’est un ratio que vous allez rencontrer au cours de votre carrière en finance d’entreprise. C’est grâce à cet article que vous obtiendrez toutes les connaissances nécessaires pour maîtriser le concept du Return On Asset.

- Avant d’aborder la notion de Return On Assets, qu’est-ce qu’un actif ?

- Return On Assets : définition

- Return On Assets : formule à connaitre par cœur

- Comment calculer le Return On Assets ?

- Comment interpréter le Return On Assets ?

- L’importance du ROA

- Les limites du Return On Assets

- Comment bien utiliser le ROA

- Les autres ratios de rentabilités

Avant d’aborder la notion de Return On Assets, qu’est-ce qu’un actif ?

Nous ne pouvons maitriser la notion de ROA sans comprendre, au préalable, ce qui se cache derrière la notion d’actif (« asset » en anglais).

Un actif est un bien, pouvant être détenu par un individu, une entreprise ou un pays, qui présente une valeur économique. L’objectif d’avoir un bien en sa possession est évidemment, pour espérer percevoir des gains futurs.

Il faut avoir en tête qu’il existe plusieurs catégories d’actifs :

Les actifs long terme (« Long-term assets »)

Les actifs long terme englobent toutes les immobilisations d’une entreprise et se divisent en deux sous-catégories :

Les actifs corporels ou les actifs tangibles (« Tangible assets »)

Les actifs corporels sont des biens que nous pouvons toucher. Ce sont donc des actifs physiques / matériels. Quelques exemples d’actifs corporels :

- Les terrains, bâtiments, bureaux et usines ;

- Les matériels industriels ;

- Les machines et outils industriels ;

- Les matériels de transports ;

- Les matériels informatiques.

Les actifs incorporels ou les actifs intangibles (« Intangible assets »)

Les actifs incorporels sont des biens que nous ne pouvons pas toucher. Nous parlerons donc d’actifs immatériels car ils ne sont pas physiques. Quelques exemples d’actifs immatériels :

- Les logiciels ;

- Les dépôts de marques et brevets ;

- Les fonds commerciaux ;

- Les droits au bail.

Les actifs courants (« Current assets »)

Les actifs courants sont, par nature, différents des actifs long terme car ce sont des actifs court terme. Il faut savoir qu’un actif court terme peut être converti en cash en moins d’une année. Par opposition, une immobilisation a vocation à être détenue pour une durée supérieure à une année.

Les actifs courants désignent notamment le cash détenu par une entreprise mais aussi son stock, ses créances clients ou encore ses investissements court terme.

Return On Assets : définition

Maintenant que la notion d’actif est comprise de tous, nous pouvons nous attarder sur la notion de Return On Asset.

Le Return On Assets (ou en français, rentabilité des actifs) est un ratio dont l’objectif est de capturer la capacité d’une entreprise ou d’un projet à réaliser des bénéfices par rapport aux actifs détenus. En clair, le ROA montre concrètement la quantité de profits réalisés par tous les actifs.

Return On Assets : formule à connaitre par cœur

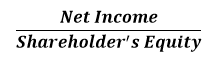

Comme pour le Return On Equity ou le Return On Capital Employed, la formule du Return On Assets est simple à retenir. En effet, calculer un ROA consiste à diviser le Net Income (« résultat net » en français) par le Total Assets (« Total actifs » en français).

Comment calculer le Return On Assets ?

Si vous souhaitez savoir où chercher pour définir le Return On Assets d’une entreprise, c’est dans cette partie que nous indiquons la démarche à suivre :

- Net Income : le Net Income se trouve tout en bas du compte de résultat d’une entreprise (Profit and Loss Statement ou Income Statement en anglais), après le Pre-tax Income (« résultat courant avant impôt ») et les impôts. Le Net Income n’est autre que les bénéfices qu’une entreprise génèrent après le paiement de toutes ses charges (coûts de production, OPEX, D&A, Intérêts, charges exceptionnelles et impôts) durant l’exercice.

- Total Assets : les Total Assets se situent à l’actif du bilan comptable d’une entreprise.

Les Total Assets regroupent tous les actifs d’une entreprise, c’est-à-dire les actifs long terme et les actifs courants.

Comment interpréter le Return On Assets ?

Le Return On Assets exprime la rentabilité produite par tous les actifs d’une entreprise. Par conséquent, une entreprise avec un ROA de 10% signifie que chaque euro investit dans les actifs de l’entreprise permet d’obtenir un gain de 10 centimes d’euros.

Il est donc évident que plus le Return On Assets sera élevé et plus l’entreprise sera une opportunité d’investissement intéressante. En règle générale, un Return On Assets supérieur à 20% peut être considéré comme excellent même s’il est primordial de le comparer avec le Return On Assets moyen du secteur de l’entreprise.

En revanche, si une entreprise enregistre des pertes (c’est-à-dire Net Income négatif) alors son Return On Assets sera négatif. Nous faisons évidemment référence ici aux jeunes entreprises dont les premiers exercices sont bien souvent à perte. Un ROA négatif démontre simplement que l’entreprise ne parvient pas à engranger des bénéfices au terme de son activité. D’ailleurs, il faut avoir en tête qu’un Return On Assets négatif est synonyme de destruction de valeur.

L’importance du ROA

Comme indiqué précédemment dans cet article, le Return On Assets est un indicateur intéressant car il met en évidence l’efficacité d’une entreprise à utiliser les actifs qu’elle possède. C’est donc un ratio financier intéressant à prendre compte lorsqu’un investisseur souhaite faire fructifier son capital.

Aussi, le Return On Assets est important quand il s’agit de faire une étude comparative d’entreprises appartenant au même secteur d’activité. Car oui, chaque secteur économique possède certaines spécificités qui peuvent s’observer sur les indicateurs financiers que nous pouvons calculer lors de l’analyse financière d’une entreprise. A ce titre, il n’est pas recommandé de comparer des ROA d’entreprises issues de secteurs différents.

Les limites du Return On Assets

Tous les ratios financiers présentent des limites et le Return On Assets n’échappe pas à la règle. En effet, certains effets peuvent biaiser les conclusions qui peuvent être tirées lors de l’analyse du ROA d’une entreprise. Ci-dessous, nous dressons une liste, bien évidemment, non-exhaustive des principales limites qu’il faut connaitre lorsqu’il est question d’analyser le ROA d’une entreprise :

- Le secteur d’activités : nous l’avons évoqué dans la partie sur l’importance du ROA, mais il est primordial de le mentionner dans les limites du Return On Asset. La principale limite de ce ratio est le fait que nous ne pouvons l’utiliser pour analyser deux entreprises issues de secteurs différents. En effet, il est évident qu’une entreprise de service n’aura pas du tout la même structure d’actifs qu’une entreprise industrielle par exemple.

- Le financement des actifs : la manière dont une entreprise finance ses actifs (Debt ou Equity) est une donnée importante à prendre en compte. A titre d’exemple, une entreprise peut acquérir un actif par le biais d’un emprunt bancaire puis éprouver des difficultés dans le futur à payer les intérêts liés à cet emprunt.

- La valeur des actifs dans le temps : les actifs sont des biens dont la valeur peut augmenter ou diminuer en fonction du temps qui passe. C’est la raison pour laquelle il faut être vigilant lors de l’analyse du Return On Assets et de ne pas comparer deux entreprises issues de secteurs différents. A titre d’exemple, les actifs d’une entreprise immobilière pourront prendre de la valeur dans le temps tandis que les actifs d’une entreprise industrielle ont vocation à perdre de la valeur à mesure qu’ils sont utilisés pour assurer l’activité de l’entreprise.

- La valeur comptable des actifs : dans ce ratio, les actifs sont considérés à leur valeur comptable. Il faut garder en tête que valeur comptable et valeur marché ne sont pas constamment égales. Par conséquent, le ROA d’une entreprise peut aussi bien surévaluer ou sous-évaluer une entreprise.

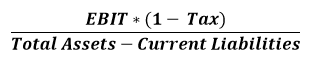

- Les indicateurs utilisés pour le calcul du ROA : chaque entreprise peut calculer ce ratio à sa sauce c’est-à-dire utiliser l’EBIT au lieu du Net Income ou exclure certains actifs de son Total Assets. C’est la raison pour laquelle certains calculs et / ou analyses supplémentaires peuvent être nécessaires pour analyser correctement le Return On Assets d’une entreprise.

En conclusion, il faut toujours avoir à l’esprit qu’un Return On Assets trop élevé peut être un faux point positif. Dans ce genre de situation, il est souvent recommandé de réaliser des analyses plus approfondies afin de pouvoir expliquer pourquoi le ratio est si élevé.

Comment bien utiliser le ROA

Le Return On Assets n’est pas un ratio forcément difficile à définir même si certaines subtilités doivent être prises en compte. Nous dressons une liste non exhaustive des principaux conseils à appliquer pour calculer correctement un ROA :

Utiliser les données financières à fin d’exercice

Concernant le Net Income, dans la mesure où il est issu du compte de résultat, la question ne se pose pas vraiment. En effet, le compte de résultat permet d’enregistrer les performances réalisées par l’entreprise sur l’exercice, indépendamment des exercices passés. En clair, à chaque début d’exercice, le compte de résultat recommence à zéro.

Pour le bilan, c’est différent car il capture l’image du patrimoine de l’entreprise à un instant bien précis. En résumé, les éléments présents dans le bilan prennent en comptes les exercices précédents puisqu’il ne recommence pas à zéro à chaque début d’exercice. A ce titre, lors du calcul du Return On Assets, il faut bien considérer les Total Assets en fin d’exercice. Nous ne pouvons retenir les Total Assets du début d’exercice car ils ne tiennent pas compte de toutes les variations qui ont eu lieu durant l’exercice alors que le Net Income oui ! C’est une évidence, mais nous le rappelons : numérateur et dénominateur doivent toujours être sur la même base !

Le secteur d’activité

Mentionné à plusieurs reprises plus haut dans cet article, il est important de comparer des entreprises issues du même secteur d’activité.

Les tendances du secteur

Comparer le Return On Assets d’une entreprise par rapport à la moyenne sectorielle est une tâche intéressante puisqu’elle permet de déterminer si l’entreprise surperforme ou sous-performe par rapport à son secteur. A titre d’exemple, une entreprise avec ROA de 5% peut surperformer si la moyenne du secteur est de 1% ou sous-performer si la moyenne du secteur est de 10%.

Les dates de clôture

Toutes les entreprises ne clôturent pas leurs comptes au 31 décembre de chaque année. C’est, évidemment, une information importante à avoir quand vous analysez deux entreprises dont les dates d’exercice sont différentes afin que les périodes soient parfaitement comparables.

Les autres ratios de rentabilités

En conclusion, le Return On Assets est un indicateur important pour évaluer la rentabilité des actifs d’une entreprise. Compte tenu de ses limites, il est généralement accompagné d’autres ratios de rentabilités afin d’obtenir une analyse financière cohérente et fiable. Ci-dessous, une liste des principaux ratios de rentabilités qui sont analysés en finance d’entreprise :

- Return On Net Assets (« RONA ») : le RONA ressemble fortement au ROA. La seule différence est que le Net Income est comparé à l’actif net de l’entreprise (c’est-à-dire Fixed Assets + Net Working Capital).

- Return On Equity (« ROE ») : rentabilité des fonds propres en français, le Return On Equity permet de mesurer la capacité d’une entreprise à générer des profits grâce aux fonds propres mis à disposition.

- Return On Capital Employed (« ROCE ») : rentabilité des capitaux investis en français, le Return On Capital Employed mesure la capacité d’une entreprise à générer des profits grâce aux capitaux qui sont mis à disposition (fonds propres + dettes).

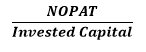

- Return On Invested Capital : ROCE et ROIC sont des ratios financiers très proches. Néanmoins, il faut retenir que le Capital Employed est une notion plus vaste que l’Invested Capital. L’Invested Capital se définit comme étant le capital directement utilisé par l’entreprise, soit le Capital Employed moins certains actifs non opérationnels (exemple : cash and cash equivalents).

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :