Le WACC (« Weighted Average Cost of Capital ») ou en français le CMPC (« Coût Moyen Pondéré du Capital ») est une notion essentielle à maîtriser si vous souhaitez faire une grande carrière en finance d’entreprise.

En effet, c’est un indicateur clef sur lequel reposera le choix des futurs investissements d’une entreprise. Pour celles et ceux qui souhaitent travailler en M&A, en Private Equity ou encore en Project Finance, il est primordial de savoir le calculer car c’est une tâche récurrente dans ce type de métiers. Si vous préférez vous diriger vers le Corporate Finance, il est également nécessaire d’en connaitre tous les mécanismes car, même s’il vous sera communiqué par vos supérieurs, il vous sera certainement demandé, à un moment ou un autre, de le mettre à jour.

Qui plus est, la formule du WACC peut paraître simple de prime abord mais, en réalité, elle comporte certaines subtilités qu’il est essentiel de connaitre. Pas étonnant de voir les étudiants les moins aguerris se prendre les pieds dans le tapis aussi bien lors des entretiens qu’une fois en stage. Vous aurez donc compris que maitriser le WACC sur le bout de doigt est incontournable si vous souhaitez vous démarquer de la concurrence.

En clair, cet article sera destiné à celles et ceux qui souhaitent tout savoir sur le calcul WACC !

- Vidéo résumée de l’article

- Le calcul du WACC, qu’est-ce que c’est ?

- Le calcul du WACC : formule et subtilités

- Calcul du WACC : déterminer le Cost of Equity

- Calcul WACC : détermination du Cost of Debt

- L’impact du WACC sur la valorisation d’un investissement

- Calcul du WACC : sur quels flux faut-il l’appliquer ?

- Quand est-ce qu’une entreprise ou un investisseur calcule un WACC ?

- À quel taux comparer le WACC : L’importance de la comparaison pertinente

- Les impacts sur le WACC du contexte macro-économique international

- Le WACC permet d’optimiser la structure de capital

- Conclusion sur le WACC

Vidéo résumée de l’article

Le calcul du WACC, qu’est-ce que c’est ?

Le WACC (Weighted Average Cost of Capital) représente le taux de rentabilité annuel moyen attendu par tous les investisseurs de l’entreprise (Equity + Debt). Le WACC capture donc la capacité d’une entreprise à utiliser et rentabiliser les fonds qui lui sont confiés.

En d’autres termes, le WACC est un indicateur financier, principalement, utilisé pour mesurer le coût moyen des différentes sources de financement d’une entreprise, tout en tenant compte de la pondération de chaque source de financement au sein du capital de l’entreprise.

Car oui, pour se financer, une entreprise dispose de 2 sources majeures :

- L’Equity (c’est-à-dire les fonds propres) ;

- La Debt (c’est-à-dire les fonds externes apportés par une ou plusieurs banques).

NB : les plus perspicaces d’entre vous n’auront pas oublié qu’il y a une troisième source de financement qui est l’autofinancement. En effet, si son activité le permet, l’entreprise dégage un résultat net qui peut lui permettre de s’autofinancer s’il n’est pas entièrement redistribué.

Le calcul du WACC : formule et subtilités

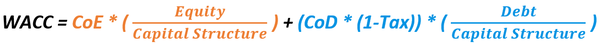

Formule du calcul du WACC à connaitre par cœur

Le calcul WACC peut paraitre compliqué au premier abord alors qu’il est en fait très simple.

Où :

CoE = Cost of Equity ;

CoD = Cost of Debt ;

1-Tax = Tax Shield ;

Capital Structure = Equity + Debt

Afin de mieux mémoriser la formule du calcul WACC, vous remarquerez qu’elle peut être scindée en 2 parties : une partie Equity et une partie Debt. Au sein de chaque partie, nous cherchons à connaitre le poids de l’Equity et de la Debt par rapport à la structure capitalistique de l’entreprise.

Exemple : nous avons une entreprise A qui est financée à hauteur de 30M€ en Equity et à hauteur de 70M€ en Debt. Sa structure capitalistique est donc égale à 100M€. Ainsi, la part d’Equity dans sa structure capitalistique sera égale à 30M€ / 100M€ = 30% et la part de Debt à 70M€ / 100M€ = 70%.

Après avoir déterminé les poids de chaque source de financement, pour obtenir le WACC, il suffit de multiplier le poids de chaque partie par le coût associé, c’est-à-dire le Cost of Equity avec le poids de l’Equity et le Cost of Debt avec le poids de la Debt. La seule différence entre le Cost of Equity et le Cost of Debt est que le Cost of Debt doit être considéré après taxes (on obtient une sorte de « cost of debt net »), d’où l’utilisation du « Tax Shield ».

L’utilisation du Tax Shield est importante car les intérêts sont fiscalement déductibles pour une entreprise. Par conséquent, cette déduction permet à l’entreprise de réduire ses impôts et donc d’augmenter son résultat net. Le Tax Shield est purement un avantage fiscal car il réduit le coût effectif de la dette pour l’entreprise.

L’importance du Tax Shield dans le calcul du WACC

L’ignorance du Tax Shield conduira un analyste à sous évaluer un investissement. En effet, omettre le bénéfice procuré par la déductibilité des intérêts aura tendance à accroître votre WACC.

Vous actualiserez donc plus fortement vos cash-flows et vous réduirez considérablement la VAN de votre investissement.

En conclusion, vous obtiendrez une vision biaisée qui ne reflétera pas la réalité et qui aura tendance à faire croire que vos investissements rapportent moins que leur rentabilité réelle.

Pire encore ! En oubliant volontairement ou involontairement le Tax Shield, vous pourriez passer à côté d’investissements qui ne vous semblaient pas rentables (VAN négative) alors qu’en réalité, en appliquant correctement la formule du WACC, ils l’étaient (VAN positive) !

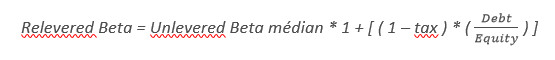

Nous vous proposons un exemple afin d’illustrer nos propos.

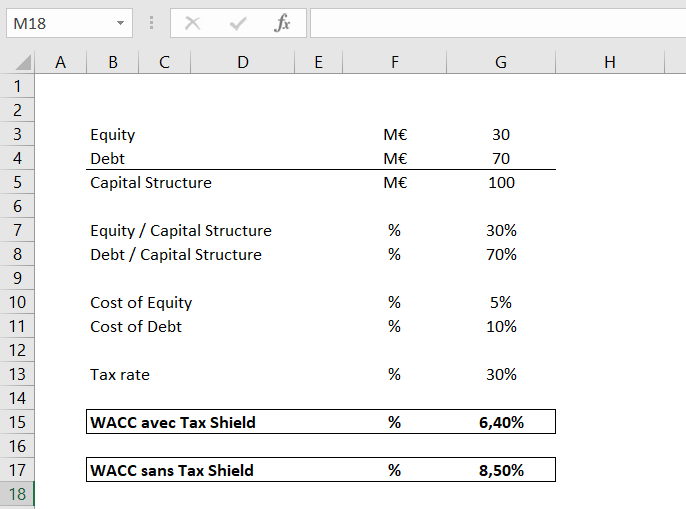

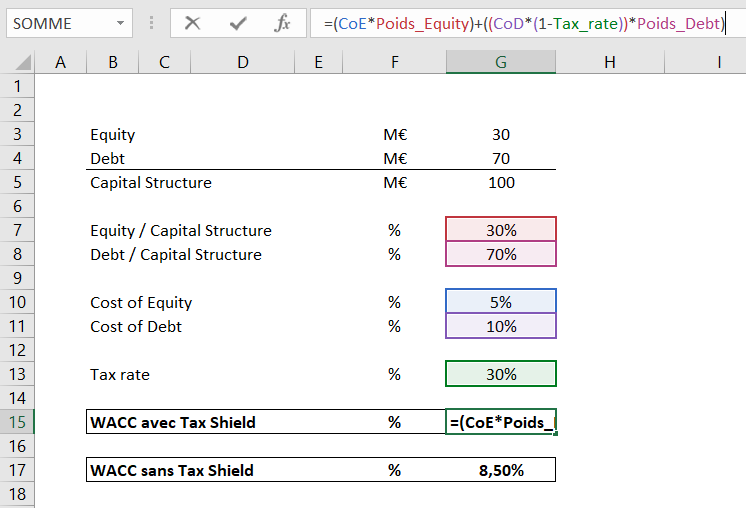

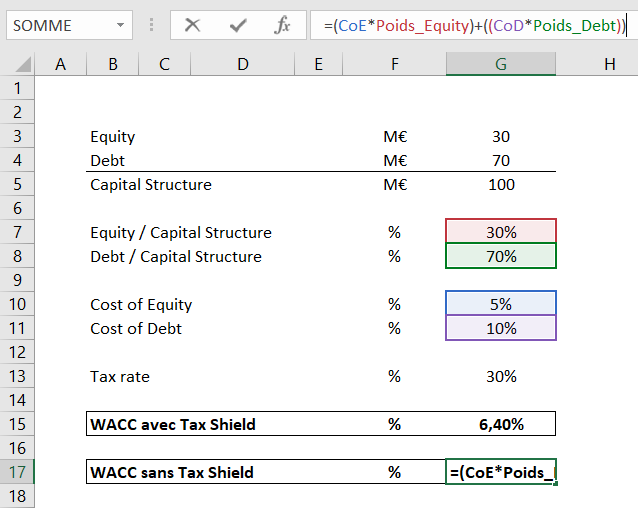

Calcul du WACC avec et sans Tax Shield

Dans l’exemple ci-dessus, en prenant des hypothèses aléatoires, nous avons calculés un WACC en considérant le Tax Shield et nous obtenons un WACC de 6,40%. Nous avons également calculé un WACC sans Tax Shield et nous obtenons un WACC de 8,50%.

Ci-dessous, les détails de chaque calcul :

Cela confirme bien ce que nous avancions précédemment, à savoir que l’omission du Tax Shield augmentera de manière considérable le WACC.

Calcul du WACC : déterminer le Cost of Equity

Le Cost of Equity (ou en Français : coût des fonds propres) est le taux de rentabilité annuel attendu par les apporteurs de fonds propres (uniquement Equity). Son calcul repose sur le Modèle d’Evaluation des Actifs Financiers (« MEDAF ») ou en anglais sur le Capital Asset Pricing Model (« CAPM »).

La formule à retenir pour le Cost of Equity

Cost of Equity = Risk-Free Rate + Equity Beta * Risk premium

Où :

Risk premium = Total market return – Risk-Free Rate

Les composantes du Cost of Equity

Le Risk-Free Rate ou taux sans risque

Le Risk-Free Rate est le taux qu’une entreprise peut attendre d’un investissement sans risques, c’est-à-dire un investissement dont la probabilité d’un défaut de paiement de l’emprunteur est quasiment nulle. Généralement, pour déterminer un Risk-Free Rate, il convient de se référer aux taux des obligations d’états.

Le Risk premium

Le Risk premium représente le retour attendu entre des actions traditionnelles (des entreprises lambdas) et des obligations d’Etat. Pour ce faire, deux méthodes de calculs possibles :

- « Ex-Post » : qui est une analyse statistique et historique des retours obtenus sur des actions d’entreprises et des obligations d’état.

- « Ex-Ante » : qui consiste à estimer les futurs dividendes des actions d’entreprises et les futurs gains des obligations d’état.

L’Equity Beta

Le Beta représente la volatilité d’une action par rapport à son marché.

- Un Beta de 0,5 signifie que l’entreprise est 50% moins volatile que le marché dans lequel elle évolue. Si le marché croit de 10%, l’action de l’entreprise augmentera de 5%. Inversement, si le marché baisse de 2%, l’action de l’entreprise baissera de 1%.

- Un Beta de 1,5 signifie que l’entreprise est 50% plus volatile que le marché dans lequel elle évolue. Si le marché croit de 10%, l’action de l’entreprise augmentera de 15%.

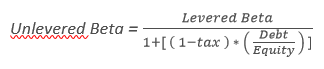

L’Equity Beta de votre Cost of Equity se calcule en plusieurs étapes :

- Premièrement, on calcule tous les Equity Betas d’un portefeuille d’entreprise ;

- Ensuite, on « unleverage » les Equity Betas de ce même portefeuille d’entreprise ;

- Puis, on détermine un Equity Beta unlevered médian ;

- Enfin, on releverage l’Equity Beta Unlevered médian calculé précédemment pour obtenir l’Equity Beta à utiliser dans notre CoE.

Où :

Le but étant de diminuer l’influence de la structure capitalistique sur le Beta.

- Un Beta inférieur à 1 qualifiera une action moins sensible aux fluctuations de marché. On parlera alors d’action « défensive ».

- Un Beta supérieur à 1 qualifiera une action plus sensible aux fluctuations de marché. On parlera alors d’action « agressive ».

Calcul WACC : détermination du Cost of Debt

Contrairement au Cost of Equity, il n’y a pas de modèle spécifique pour déterminer le Cost of Debt.

Le Cost of Debt doit refléter le taux d’intérêt qu’une entreprise pourrait obtenir en levant de la dette sur les marchés compte tenu de sa situation financière (découvrez en plus sur la dette avec notre article sur le Debt Capital Market). Par conséquent, il est bien souvent déterminé comme le Risk- Free rate additionné d’un « credit spread » (autrement dit une marge).

L’impact du WACC sur la valorisation d’un investissement

Lorsqu’il faut évaluer un investissement, le WACC est un indicateur incontournable qui aura un impact fort sur la VAN. Plus le WACC sera élevé, plus la VAN sera faible. Et inversement, plus le WACC sera faible, plus la VAN sera élevée.

En effet, dans le calcul de la VAN, le WACC est au dénominateur, ce qui explique pourquoi, plus il est élevé, plus la VAN est faible.

Forcément, vous comprenez alors toute l’importance de bien prendre en compte le Tax Shield.

Nous comparons ci-dessous, une VAN actualisée avec un WACC tenant compte du Tax Shield (WACC = 6,40%) et une VAN actualisée avec un WACC ne tenant pas compte du Tax Shield (WACC = 8,50%).

Comme vous pouvez le constater, en actualisant nos cash-flows avec un WACC de 6,40% (c’est-à-dire incluant Tax Shield), la VAN du projet ressort à 15 M€.

En revanche, l’actualisation de ces mêmes cash-flows avec un WACC de 8,50% (c’est-à-dire sans le Tax Shield) nous procure une VAN négative de -8,7M€.

En conclusion, un analyste qui aurait oublié de considérer le Tax Shield dans son calcul WACC serait passé à côté de ce projet en prétextant une VAN négative, alors qu’en réalité, le Projet aurait permis à l’entreprise de générer 15 M€ !

Il peut dire adieu à son bonus, à son augmentation, à sa promotion et même au respect de sa hiérarchie !

Calcul du WACC : sur quels flux faut-il l’appliquer ?

Par définition, le WACC est le « coût de l’argent » pour une entreprise.

Ainsi, bien souvent un investissement dont la rentabilité est inférieur au WACC n’est pas intéressant pour une entreprise car il lui rapporte un taux de rentabilité inférieur au coût de l’argent utilisé pour financer cet investissement.

Le WACC servira à actualiser les Free Cash-Flows to Firm (« FCFF ») tandis que le Cost of Equity permettra d’actualiser les Free Cash-Flows to Equity (« FCFE »).

Free Cash-Flow to Firm : c’est le flux qui va rémunérer tous les investisseurs de l’entreprise, c’est-à-dire tous les apporteurs en fonds propres (Equity) et toutes les apporteurs en dettes (Debt).

FCFF = EBIT * (1-Tax) + Depreciation & Amortization – Changes in Working Capital – Capital Expenditures

Free Cash-Flow to Equity : c’est le flux qui va rémunérer uniquement les investisseurs en fonds propres.

FCFE = FCFF – Interest Expenses + Capital Increase – Capital Decrease + New borrowings – Debt repayment

Quand est-ce qu’une entreprise ou un investisseur calcule un WACC ?

Tout d’abord, lorsqu’une entreprise évalue la faisabilité d’un projet d’investissement, le WACC est souvent calculé. Il sert de référence pour déterminer si le projet est rentable et s’il générera un rendement suffisant pour couvrir le coût du capital investi. Si le rendement anticipé du projet est supérieur au WACC, cela peut indiquer qu’il est intéressant de poursuivre l’investissement. En revanche, si le rendement attendu est inférieur au WACC, cela pourrait suggérer que le projet n’est pas viable financièrement et pourrait ne pas être poursuivi.

De plus, le calcul du WACC est également courant lors de travaux de valorisation d’entreprises, notamment lors de fusions et acquisitions. Les investisseurs et les analystes utilisent le WACC pour estimer la valeur d’une entreprise. En utilisant le WACC comme taux d’actualisation, les flux de trésorerie futurs prévus sont actualisés afin d’obtenir une valeur présente nette. Cette approche permet d’évaluer l’entreprise en prenant en compte le coût de financement des investisseurs.

Enfin, il convient de noter que le WACC est également réévalué régulièrement pour tenir compte des changements dans la structure du capital de l’entreprise et dans les conditions de marché. Les fluctuations des taux d’intérêt, des coûts d’emprunt et des rendements attendus des investissements peuvent avoir un impact sur le WACC.

Par conséquent, les entreprises surveillent attentivement leur WACC pour s’assurer qu’il reste à jour et reflète les réalités financières actuelles.

À quel taux comparer le WACC : L’importance de la comparaison pertinente

Lorsqu’il s’agit de comparer WACC, il est essentiel de choisir le bon taux de référence pour obtenir une évaluation précise de la rentabilité d’un investissement ou de la performance financière d’une entreprise. Il existe plusieurs approches pour déterminer le taux de référence approprié, en fonction du contexte spécifique et des objectifs de l’analyse.

L’une des méthodes couramment utilisées consiste à comparer le WACC avec le taux de rendement exigé (TRE) aussi appelé en anglais required rate of return (RRR) d’un investissement de même niveau de risque. Cette approche permet d’évaluer si l’investissement envisagé est plus ou moins attractif que d’autres opportunités similaires sur le marché. Si le WACC est inférieur au taux de rendement attendu d’une alternative de même risque, cela peut indiquer que l’investissement est potentiellement intéressant. À l’inverse, si le WACC est supérieur au taux de rendement attendu d’une alternative de même risque, il peut suggérer que d’autres opportunités pourraient être plus avantageuses.

Une autre méthode de comparaison consiste à évaluer le WACC par rapport au rendement historique de l’entreprise ou de l’industrie. Cette approche permet de déterminer si le WACC est en ligne avec les performances passées et si l’entreprise est capable de générer des rendements supérieurs à son coût moyen pondéré du capital. Cependant, il est important de prendre en compte les variations du contexte économique et des conditions de marché, car les rendements historiques peuvent ne pas toujours être prédictifs des performances futures.

Dans certains cas, il peut être approprié de comparer le WACC avec des taux de rendement plus larges, tels que les taux d’intérêt sans risque ou les taux de rendement des indices boursiers. Cette approche permet d’évaluer la performance globale de l’entreprise ou de l’investissement par rapport à des références plus larges. Cependant, il convient de noter que les comparaisons avec des taux de rendement sans risque peuvent ne pas tenir pleinement compte du niveau de risque spécifique associé à l’investissement.

Il est également important de garder à l’esprit que la comparaison du WACC ne doit pas être considérée de manière isolée. D’autres facteurs tels que les caractéristiques spécifiques de l’investissement, les objectifs stratégiques de l’entreprise et les attentes des investisseurs doivent également être pris en compte. Le WACC doit être évalué dans le contexte global de l’analyse financière et de la prise de décision.

Les impacts sur le WACC du contexte macro-économique international

Le Weighted Average Cost of Capital (WACC), ou coût moyen pondéré du capital, est un concept fondamental en finance d’entreprise utilisé pour évaluer la rentabilité des investissements et prendre des décisions en matière de financement. Dans un contexte international, le WACC peut être influencé par une variété de facteurs macroéconomiques, financiers et institutionnels, ce qui nécessite une analyse approfondie pour comprendre ses implications pour les entreprises et les investisseurs étrangers.

Impact des facteurs macroéconomiques et financiers sur le WACC :

- Taux d’intérêt : Les taux d’intérêt sont un facteur clé du WACC. Dans un environnement de taux bas, le coût de la dette peut être réduit, ce qui peut abaisser le WACC global de l’entreprise. À l’inverse, des taux d’intérêt élevés peuvent entraîner une augmentation du coût de la dette et donc du WACC.

- Risque pays : Le risque associé à un pays donné, mesuré par des indicateurs tels que la stabilité politique, la situation économique et les réglementations fiscales, peut également affecter le WACC. Les entreprises opérant dans des pays présentant un risque plus élevé peuvent être confrontées à un coût de financement plus élevé pour compenser ce risque supplémentaire.

- Volatilité des taux de change : Pour les entreprises multinationales, la volatilité des taux de change peut avoir un impact significatif sur le coût du capital. Les fluctuations des devises peuvent influencer le coût de la dette libellée dans des devises étrangères et affecter la valorisation des flux de trésorerie futurs dans la monnaie locale.

Comparaison du WACC entre pays et secteurs d’activité

- Différences régionales : Le WACC peut varier considérablement d’un pays à l’autre en raison des différences dans les taux d’imposition, les réglementations financières, les conditions de marché et les coûts de financement. Par exemple, les entreprises opérant dans des économies émergentes peuvent faire face à des coûts de financement plus élevés en raison du risque pays accru.

- Secteurs d’activité : Les entreprises opérant dans différents secteurs d’activité peuvent également avoir des WACC différents en raison des caractéristiques propres à chaque secteur. Par exemple, les entreprises dans des industries cycliques ou à forte intensité en capital peuvent avoir des coûts de capitaux plus élevés que celles opérant dans des industries stables et à faible intensité en capital.

Implications pour les multinationales et les investisseurs étrangers

- Stratégies d’investissement : Les multinationales et les investisseurs étrangers doivent tenir compte des variations du WACC lors de la prise de décisions d’investissement à l’échelle internationale. Ils doivent évaluer attentivement les risques et les opportunités dans différents pays et secteurs pour optimiser leur allocation de capital.

- Gestion des risques : La gestion efficace des risques liés au WACC, tels que le risque de change et le risque pays, est essentielle pour les entreprises internationales. Cela peut impliquer l’utilisation d’instruments financiers dérivés pour couvrir les risques de change ou l’adoption de structures de financement adaptées pour minimiser le coût du capital.

En conclusion, le WACC dans un contexte international est influencé par une multitude de facteurs macroéconomiques, financiers et institutionnels. Comprendre ces facteurs et leurs implications est crucial pour les entreprises multinationales et les investisseurs étrangers afin de prendre des décisions financières éclairées et de gérer efficacement les risques associés à l’investissement à l’échelle mondiale.

Le WACC permet d’optimiser la structure de capital

Au dela de son utilité dans les prises de décision d’investissement, le WACC permet également d’optimiser la structure capitalistique d’une entreprise. Car oui, il ne faut pas oublier que le WACC aide à déterminer la combinaison optimale de dette et de fonds propres pour minimiser le coût total du capital et, par conséquent, maximiser la valeur de l’entreprise.

Lors qu’il est question d’optimisation capitalistique, il faut garder en tête que les fonds propres et la dette n’ont pas le coût pour l’entreprise. En effet, de manière générale, la dette sera toujours moins chère que les fonds propres grâce aux avantages fiscaux liés aux intérêts déductibles. Aussi, les risques encourus par les prêteurs sont généralement bien moins importants que les risques encourus par les actionnaires.

Nos lecteurs les plus chevronnés auront tout de suite compris que, plus nous ajoutons de la dette dans notre entreprise, plus le WACC aura tendance à baisser (étant donner que la dette coûte moins cher que les fonds propres). Cette logique est vraie même si elle a ses limites. En effet, après un certain pallier, l’ajout de dettes aura tendance à augmenter le CMPC de l’entreprise car un endettement élevé represente un vrai risque financier pour les investisseurs externes. Plus de détails ci-dessous :

- Risque financier accru : l’endettement d’une entreprise joue un rôle majeur dans la santé financière de cette dernière. En effet, lorsqu’une entreprise affiche de bonnes performances économiques, la dette permet de financer les actifs de cette dernière et peut donc augmenter les rendements pour ses actionnaires. En revanche, durant les périodes difficiles où les performances sont faibles, les pertes sont amplifiées. Les actionnaires auront donc tendance à éxiger une rentabilité plus élevée pour compenser les risques encourus liés à la sous-performance de l’entreprise.

- Risque de faillite : Un autre point à noter ici est le risque de faillite. En effet, plus une entreprise est endettée, plus son risque de ne pas pouvoir rembourser la dette empruntée est élevé. Par conséquent, les investisseurs auront tendance à demander une prime de risque supplémentaire pour, encore une fois, compenser les risques encourus.

En résumé, l’optimisation de la structure du capital d’une entreprise est un équilibre complexe entre coûts et risques. C’est la raison pour laquelle le WACC est généralement analysé avec beaucoup de minutie afin de s’assurer que l’entreprise sera capable de maximiser sa valeur tout en garantissant une certaine aisance financière pour faire face à ses futurs besoins.

Conclusion sur le WACC

Le WACC est un indicateur très important qui vous permettra d’évaluer des opportunités d’investissement.

- Lors de la construction d’un projet : c’est le taux avec lequel vous actualiserez les cash-flows d’un futur projet et donc, qui vous permettra de déterminer votre VAN. Le WACC est un élément indispensable pour apprécier les risques de différentes opportunités d’investissement mais également pour les comparer.

- Lors d’une valorisation : le WACC est une hypothèse cruciale lorsque vous effectuerez une valorisation par DCF puisqu’il vous permettra d’actualiser vos cash-flows et de déterminer votre Terminal Value. Sans votre WACC, il sera impossible de valoriser une entreprise par la méthode DCF.

- Lors du rachat d’un actif ou d’une entreprise : le WACC peut également être perçu comme la rentabilité qu’un futur investisseur percevra s’il décide de racheter un actif ou une entreprise (par exemple, lors d’une opération de M&A). Supposons que le WACC de votre entreprise est de 6%, seriez-vous prêt à racheter une entreprise avec un WACC de 7% ?

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :