Pour tous les étudiants aspirant, un jour, à travailler dans le monde de la finance, il est impossible de passer à côté de la notion de taux de rentabilité interne (ou « Internal Rate of Return » en anglais). En effet, la notion de taux de rentabilité interne est absolument incontournable surtout lorsqu’il s’agit d’analyser des projets, des acquisitions, des cessions, etc… C’est la raison pour laquelle nous avons décidé de rédiger un article exhaustif sur la notion de taux de rentabilité interne. C’est dans cet article que vous trouverez toutes les connaissances essentielles pour maitriser de bout en bout cette notion phare de la finance. Nous tâcherons également de ne pas oublier de décrire la relation qui lie taux de rentabilité interne et valeur actuelle nette (« VAN ») ainsi que celle qui existe entre taux de rentabilité interne et taux de rentabilité exigé. En résumé, cet article sera incontournable pour celles et ceux qui débutent en finance mais également pour celles et ceux qui désirent approfondir leurs connaissances sur cet indicateur d’investissement fondamental.

Définition du taux de rentabilité interne

Commençons par le commencement en définissant le taux de rentabilité interne (« TRI »). Le TRI n’est rien d’autre qu’un indicateur financier permettant de mesurer la rentabilité d’un investissement. Comme vous pouvez l’imaginer, le taux de rentabilité interne s’exprime en pourcentages.

Le TRI est donc une donnée cruciale à prendre en compte lorsqu’il s’agit d’évaluer une opportunité d’investissement. C’est la raison pour laquelle nous le retrouvons dans de nombreux métiers de la finance comme par exemple : le Private Equity, les Fusions – Acquisitions, les Investissements, le financement de projet, etc…

Notre lecteur doit également savoir que le taux de rentabilité interne n’est pas l’unique indicateur financier qui oriente une décision d’investissement. Ainsi, il est important de préciser que le TRI se compare à d’autres indicateurs tous aussi importants comme par exemple la VAN (« Valeur Actuelle Nette »), le WACC (« Weighted Average Cost of Capital »), le COE (« Cost of Equity ») ou encore le TRE (« Taux de rentabilité exigé »). Ce sont des indicateurs que nous n’oublierons pas d’aborder tout au long de cet article.

Pour donner un ordre d’idée, il faut savoir que le taux de rentabilité est bien souvent compris entre les intervalles suivants :

- Entre 0% et 5% : un TRI compris entre 0% et 5% sera considéré comme mauvais.

- Entre 5% et 10% : un TRI compris entre 5% et 10% sera considéré comme moyen – bon.

- Entre 10% et 15% : un TRI compris entre 10% et 15% sera considéré comme bon – très bon.

Néanmoins, il est important de noter que chaque secteur dispose de ses propres ordres grandeurs et peuvent donc supposer des taux de rentabilité interne bien différents de ce que nous présentons ci-dessus. Malgré tout, ces intervalles (de 0% à 15%) restent des données de bases et peuvent s’appliquer à une grande multitude de cas.

Il faut aussi garder en tête que ces intervalles sont purement à titre indicatifs et que pour apprécier la valeur d’un taux de rentabilité interne, il faudra obligatoirement le comparer au WACC ou COE. En revanche, la limite de 15% nous semble réaliste dans la mesure où il n’est pas courant d’observer des TRIs supérieurs à 15% de nos jours.

Le fonctionnement du taux de rentabilité interne

Maintenant que nous connaissons les bases, nous entrons dans le vif du sujet afin de réellement comprendre cette notion de taux de rentabilité interne. Comme évoqué précédemment, le taux de rentabilité interne permet de mesurer la rentabilité d’un investissement. Qui dit rentabilité, dit flux de trésorerie. En effet, pour pouvoir mesurer une rentabilité, il faut prendre en compte des flux de trésorerie. Ainsi, le taux de rentabilité interne est globalement calculé à partir de deux types de cash-flows :

- Free Cash-Flow to Firm (« FCFF ») : c’est le flux qui va rémunérer tous les investisseurs de l’entreprise, c’est-à-dire tous les apporteurs en fonds propres (Equity) et tous les apporteurs en dettes (Debt).

FCFF = EBIT * (1-Tax) + Depreciation & Amortization – Changes in Working Capital – Capital Expenditures

- Free Cash-Flow to Equity (« FCFE ») : c’est le flux qui va rémunérer uniquement les investisseurs en fonds propres.

FCFE = FCFF – Interest Expenses + Capital Increase – Capital Decrease + New borrowings – Debt repayment

Pour être tout à fait précis, lorsqu’un taux de rentabilité interne est calculé à partir d’un FCFF, nous parlerons de « TRI Projet ». A l’inverse, lorsqu’un taux de rentabilité interne est calculé à partir d’un FCFE, nous parlerons de « TRI Equity ». Vous comprenez désormais pourquoi le taux de rentabilité interne peut aussi bien être comparé au WACC qu’au COE, comme nous l’avions précisé dans le premier chapitre de cet article.

Bien comprendre la logique du taux de rentabilité interne

Dans ce chapitre, nous creusons encore un peu plus la notion de taux de rentabilité interne. Pour calculer la rentabilité d’un investissement, il faut prendre en compte deux composantes :

- Les CAPEX : la notion de CAPEX (« Capital Expenditures ») fait référence aux dépenses d’investissements liés aux actifs long terme d’une entreprise. Dans le cadre d’une acquisition, le prix consenti par l’acheteur pour acquérir l’actif en question sera considéré comme une dépense d’investissement.

- Les excédents de trésorerie : les excédents de trésorerie représentent l’argent disponible après la déduction des CAPEX dans le calcul des Free Cash-Flows.

Lorsque nous calculons le TRI d’un investissement, nous comparons donc d’un côté les dépenses liées à la réalisation de cet investissement et d’un autre côté les excédents de trésorerie que cet investissement va générer, tout en tenant compte du temps qui passe. En effet, plus un flux de trésorerie est lointain, moins il a de valeur aujourd’hui. Pour celles et ceux qui seraient intéressés, nous avons démontré mathématiquement cet effet temps dans notre article sur le calcul de la VAN, disponible ici.

Quand utilise-t-on le taux de rentabilité interne ?

Le taux de rentabilité interne est un indicateur mondialement reconnu et utilisé. En effet, les cadres d’utilisation du TRI sont nombreux tant cet indicateur est simple à utiliser. Dans ce chapitre, nous tachons de vous proposer une liste non exhaustive des différents cadres d’utilisation du taux de rentabilité interne.

Dans le cadre de la construction d’un actif

Le calcul du TRI s’utilise pour déterminer si oui ou non il est possible de construire tel ou tel actif. Le TRI permettra de déterminer s’il est rentable de construire l’actif en question en comparant les coûts de construction inhérents à l’actif et les futurs flux de trésorerie que ce dernier va générer. Afin de proposer une image concrète à notre lecteur, nous citons plusieurs exemples d’actifs pouvant faire l’objet d’une construction et donc d’un calcul de taux de rentabilité interne : une usine, un pont, un parc éolien, une autoroute, etc…

Dans le cadre d’une acquisition

Le TRI s’utilise également pour déterminer si oui ou non il est possible d’effectuer une acquisition. Dans ce cadre, le TRI comparera le coût d’acquisition de la cible (c’est-à-dire le prix que le vendeur sera prêt à accepter) dont il est question avec les futurs flux de trésorerie que cette dernière génèrera. Il est également de préciser à notre lecteur qu’une acquisition peut aussi bien porter sur le rachat d’une entreprise que sur le rachat d’un actif quelconque. Quelque soit l’entité ou l’actif racheté, la notion de taux de rentabilité sera inévitable.

Pour le suivi de rentabilité

Moins courant, le taux de rentabilité interne est un excellent indicateur pour le suivi de rentabilité. En effet, une fois l’actif en opération, des études sont réalisées pour déterminer si oui ou non l’investissement réalisé est conforme à ce qui a été accepté lors de la décision d’investissement. Dans le cadre de cet exercice, le taux de rentabilité interne est mis à jour, au moins une fois par an, avant d’être analysé en détails. En effet, il est d’usage de construire des « bridges financiers » sur Excel afin de pouvoir comparer le TRI actuel et le TRI lors de la décision d’investissement et de capturer toutes les variations qu’il y a pu avoir entre ces deux dates.

L’analyse du taux de rentabilité interne

Le taux de rentabilité interne est un indicateur financier important qui s’analyse au regard d’autres indicateurs tout aussi importants. En effet, et nous l’avons souvent répété au cours de nos différents articles, une décision ne peut être prise sur l’analyse d’un seul indicateur. Dans le cadre du TRI, il faut savoir que cet indicateur d’investissement est étroitement lié à la VAN, au WACC, au COE ainsi qu’au TRE. C’est dans cet ultime chapitre que nous étudions les différents liens entre toutes ces métriques financières.

Lien entre TRI et VAN

Le taux de rentabilité interne et la VAN (« Valeur Actuelle Nette » ou en anglais, « Net Present Value ») sont des indicateurs financiers étroitement liés, à tel point qu’il existe un réel débat entre le choix de l’un plus que de l’autre. Il est important d’informer notre lecteur que le TRI est le taux qui annule la VAN. En clair, le taux de rentabilité interne représente le taux nécessaire pour que la VAN soit égale à zéro. En d’autres mots, le TRI représente le point d’équilibre où le projet n’enregistre ni pertes, ni bénéfices. Pour bien comprendre cette relation entre taux de rentabilité interne et VAN, il est incontournable d’aborder la relation qu’il existe entre le TRI et le WACC / COE.

Lien entre TRI et WACC / COE

Avant toute chose, il est important de préciser que nous comparons le WACC à un TRI Projet et le COE à un TRI Equity. Dans ce chapitre, nous n’aborderons que le lien qui existe entre taux de rentabilité interne projet et WACC. L’analyse entre en TRI Equity et Cost of Equity est néanmoins similaire. L’unique différence réside dans le choix du Free Cash-Flow sur lequel repose les calculs de tous ces indicateurs.

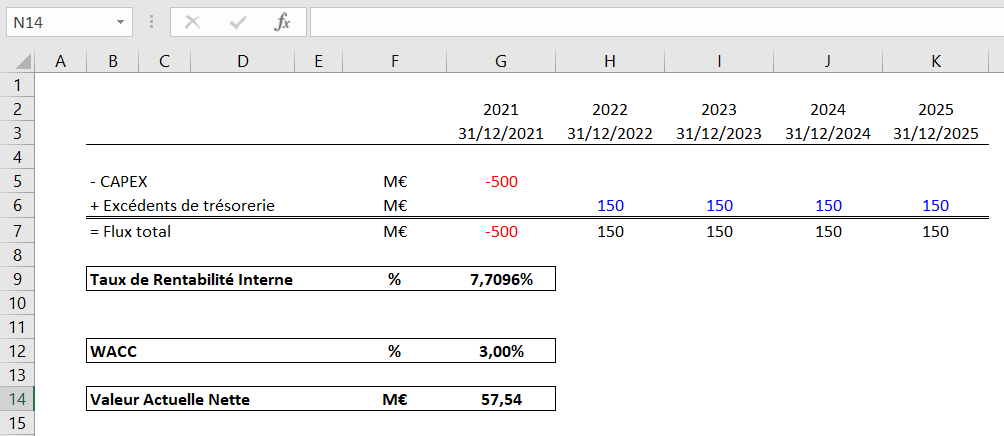

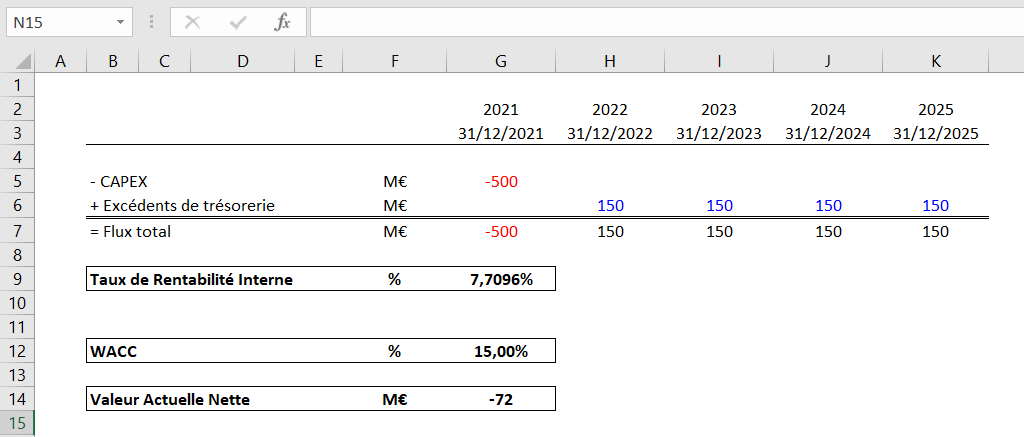

Pour illustrer les liens qui existent entre TRI et WACC / COE, il nous semble pertinent de prendre l’exemple d’une entreprise qui souhaite investir dans un projet. Nous supposons les hypothèses suivantes :

- TRI du projet = 7,7096%

- WACC de l’entreprise = 3,00%

- CAPEX = 500M€

- Excédents de trésorerie = 150M€ pendant 4 ans

L’entreprise souhaite savoir si le projet en question pourra lui permettre de créer de la valeur. Pour ce faire, elle va analyser le TRI du projet par rapport à son propre WACC. La simple comparaison du TRI d’un projet par rapport au WACC d’une entreprise permet de savoir si le projet lui sera rentable ou non. Ce constat se vérifie notamment grâce au calcul de la VAN qui permet de mesurer cette rentabilité, c’est à dire définir le réel montant d’argent qu’elle va perdre ou gagner en investissant dans ce projet.

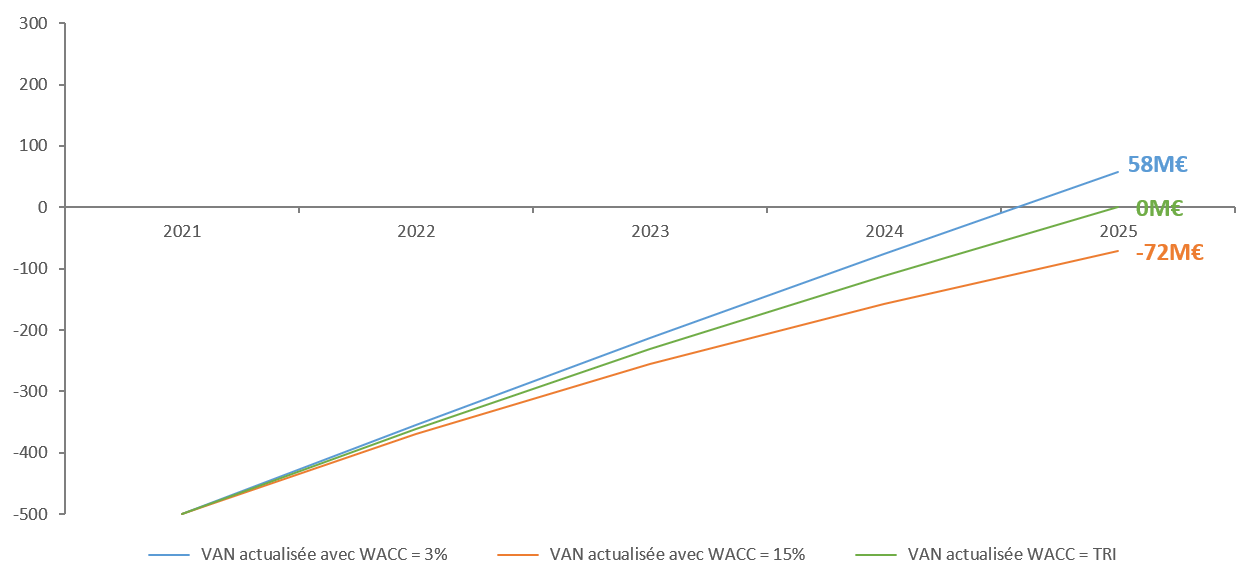

Dans notre exemple, le taux de rentabilité interne est supérieur au WACC ce qui signifie que le projet sera rentable pour l’entreprise et que la VAN de ce projet sera positive. En effet, la VAN de ce projet, actualisée au WACC de 3%, est de 58M€.

En revanche, si le WACC avait été de 15%, le taux de rentabilité interne du projet aurait été inférieur au WACC de l’entreprise ce qui aurait signifié que le projet n’était pas rentable pour l’entreprise. En effet, la VAN de ce projet, actualisée au WACC de 15%, aurait été de -72M€.

Pour finir, si le WACC avait été égal au taux de rentabilité interne du projet (c’est-à-dire 7,7096%), alors la VAN aurait été égale à zéro. C’est la raison pour laquelle nous disons, en finance, que le TRI est le taux qui annule la VAN.

Lien entre TRI et TRE

Il est impossible d’aborder la notion de TRI sans aborder la notion de taux de rentabilité exigée. Il faut savoir que lors d’une décision d’investissement, le TRI est constamment comparé au TRE (en anglais, « Required Rate of Return »).

Comme son nom l’indique, le TRE est un taux en dessous duquel une entreprise n’investira pas dans un projet. Lorsqu’une entreprise doit prendre cette décision, elle compare le taux de rentabilité interne du projet dont il est question par rapport au TRE qu’elle s’est fixée. En effet, le TRE est propre à chaque entreprise dans la mesure où il est défini à partir du WACC auquel s’ajoute une marge. Cette marge est appelée la « création de valeur ».

En fonction du TRI sélectionné (Projet ou Equity), nous distinguons deux types de TRE :

- Le TRE projet qui se compare au TRI projet

TRE Projet = WACC + création de valeur

- Le TRE Equity qui se compare au TRI projet

TRE Equity = COE + création de valeur

- La création de valeur

Le niveau de création de valeur est propre à chaque entreprise. C’est la raison pour laquelle le TRE sera différent d’une entreprise à une autre. Notez que la création de valeur s’exprime en pourcentage ou en « BPS » (prononcé « Bips » pour « Basis point » en anglais ou « point de base » en français).

NB : 100 bps = 1%.

En reprenant notre exemple ci-dessus où le WACC était de 3%, si l’entreprise applique une création de valeur de 2%, alors son TRE projet est égal à 5%. Dans le cadre de cet exemple, l’entreprise pourrait décider d’investir dans le projet en question car le taux de rentabilité interne du projet est supérieur à son TRE (7,71% > 5,00%).

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Bonjour,

Merci pour cet article très complet, l'ajout des calculs et des graphiques permet vraiment une meilleure compréhension.