Le Cost of Equity (« CoE » ou en Français : coût des fonds propres) est une notion particulièrement importante en finance. En plus de l’information qu’il véhicule, le coût des fonds propres occupe une place principale prépondérante dans la valorisation d’entreprises ou de projets.

Pour celles et ceux qui désirent travailler en M&A, en Private Equity ou plus largement en Corporate Finance, la notion de coût des fonds propres est incontournable. Vous pouvez nous faire confiance, le Cost of Equity est un indicateur financier que vous serez amenés à calculer un jour ou l’autre !

Il est donc primordial d’en maitriser tous les aspects. Pour ce faire, l’équipe The Big Win s’est mobilisée pour vous proposer un article complet et facile à lire sur la notion de coût des fonds propres. Grâce à cet article, vous disposerez de toutes les connaissances nécessaires pour maitriser les tenants et les aboutissants du Cost of Equity.

Qu’est-ce que le Cost of Equity : définition ?

Le Cost of Equity représente le taux de rentabilité annuel attendu par les investisseurs en fonds propres d’une entreprise. Autrement dit, le coût des fonds propres indique uniquement la rentabilité attendue par les apporteurs d’Equity et donc le coût de ce capital pour l’entreprise.

Comment calculer un Cost of Equity ?

Le Cost of Equity peut être calculé de deux manières différentes.

La première, la plus connue et la plus utilisée dans le monde de la finance, repose sur le Modèle d’Evaluation des Actifs Financiers (« MEDAF ») ou en anglais sur le Capital Asset Pricing Model (« CAPM »).

La seconde méthode de calcul consiste à utiliser le Dividend Capitalization Model. Dans ce chapitre, nous étudions en détails ces deux méthodes de calcul.

Calculer le Cost of Equity avec le Modèle d’Evaluation des Actifs Financiers ou CAPM en anglais

Selon le Modèle d’Evaluation des Actifs financiers, la formule du Cost of Equity est la suivante :

Cost of Equity = Risk-Free Rate + Equity Beta * Risk premium

Où :

Risk premium = Total market return – Risk-Free Rate.

Comme vous pouvez le constater, la formule du coût des fonds propres présente plusieurs composantes qu’il convient de définir :

Le Risk-Free Rate

Le Risk-Free Rate (ou taux sans risque en français) est le taux qu’une entreprise pourra espérer d’un investissement dérisqué, c’est-à-dire sans risques. Un investissement sans risques est un investissement dont la probabilité d’un défaut de paiement de l’emprunteur est quasiment nulle. En règle générale, pour obtenir un Risk-Free Rate, il est d’usage d’utiliser les taux des obligations d’états.

Si vous souhaitez en savoir plus sur la notion de taux sans risque, nous y avons dédié tout un article que vous pouvez retrouver ici.

Le Risk premium

Le Risk premium (ou prime de risque en français) désigne le retour attendu entre des actions traditionnelles (comprenez ici des entreprises lambdas) et des obligations d’état. Pour déterminer le Risk premium, deux méthodes de calculs s’offrent à nous :

La méthode dites « Ex-Post » qui consiste en une analyse statistique et historique des retours obtenus sur des actions d’entreprises et des obligations d’état.

La méthode dites « Ex-Ante » dont l’objectif est d’estimer les futurs dividendes des actions d’entreprises et les futurs gains des obligations d’état.

L’Equity Beta

L’Equity Beta est un indicateur financier important qui fait référence à la volatilité d’une action par rapport à son marché.

- A titre d’exemple, un Equity Beta de 0,5 signifie que l’entreprise est 50% moins volatile que son marché. Par conséquent, si le marché augmente de 10%, alors l’action de l’entreprise évoluera de 5%. Inversement, si le marché décline de 2% alors l’action de l’entreprise déclinera de 1%.

- En revanche, un Beta de 1,5 signifie que l’entreprise est 50% plus volatile que son marché. Ainsi, si le marché évolue de 10% alors l’action de l’entreprise évoluera de 15%. A l’inverse, si le marché baisse de 2% alors l’action de l’entreprise déclinera de 3%.

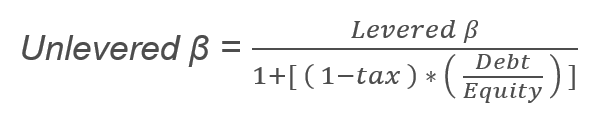

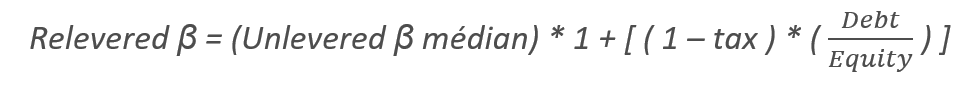

Afin de calculer l’Equity Beta d’un coût des fonds propres, il convient de suivre les différentes étapes listées ci-dessous :

- En premier lieu, il convient de calculer tous les Equity Betas d’un portefeuille d’entreprise ;

- Ensuite, il faut « unleverage » les Equity Betas de ce même portefeuille d’entreprise ;

- Puis, nous devons déterminer un Equity Beta unlevered médian ;

- Enfin, nous devons simplement « releverager » l’Equity Beta Unlevered médian calculé lors de l’étape précédente pour obtenir l’Equity Beta spécifique à l’entreprise qui nous intéresse et qui doit être utilisé dans le Cost of Equity.

Où :

Cette méthode particulière a un but bien précis. En effet, elle permet d’atténuer l’influence de la structure capitalistique sur le Beta. Afin de mieux cerner cette notion de Beta, nous proposons l’analyse suivante :

- Un Beta inférieur à 1 qualifiera une action dites « défensive » c’est-à-dire qu’elle sera moins sensible aux fluctuations de marché.

- Un Beta supérieur à 1 qualifiera une action dites « agressive » c’est-à-dire qu’elle sera plus sensible aux fluctuations de marché.

Calculer le coût des fonds propres avec le Dividend Capitalization Model

Selon le Dividend Capitalization Model, la formule du coût des fonds propres est la suivante :

Cost of Equity = Dividends Per Share for next year / Current Share Price + Dividend Growth Rate

Une fois de plus, la formule du Cost of Equity présente plusieurs composantes qu’il est important de déterminer :

Dividends Per Share for next year

Le dividende par action de l’année suivante est une information qui figure généralement dans les rapports financiers d’une entreprise. En effet, les entreprises ont tendance à annoncer à l’avance les dividendes qu’elles verseront l’année suivante. Si l’information n’est pas disponible au moment où vous calculez votre Cost of Equity, vous pouvez réaliser une prévision en vous basant sur les données historiques de l’entreprise.

Current Share Price

Pas de mystère ici puisqu’il suffit simplement de sélectionner le prix actuel de l’action de l’entreprise que vous étudiez. C’est une information que vous trouverez très facilement sur Bloomberg ou Reuters si vous êtes en entreprise. A défaut d’avoir accès à ces bases de données, vous pouvez vous rendre sur des sites traditionnels de trading comme par exemple : https://www.boursorama.com/

Dividend Growth Rate

Pour cette composante du Cost of Equity, il convient de renseigner le taux de croissance historique des dividendes de l’entreprise. Il y a peu de chances que le pourcentage d’évolution soit directement indiqué dans les états financiers d’une entreprise. En revanche, vous pouvez le calculer très simplement en réalisant un vulgaire taux de variation entre les dividendes de l’année n et les dividendes de l’année n-1.

L’importance du coût des fonds propres

A ce stade de l’article, vous disposez de toutes les connaissances nécessaires pour calculer avec précision le Cost of Equity. Mais savez-vous pourquoi il faut le calculer ? Non ?! Pas d’inquiétudes, nous présentons, ci-dessous, une liste non exhaustive des utilisations qui peuvent être faites du coût des fonds propres :

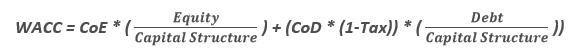

- Le Cost of Equity est une composante du WACC : le coût des fonds propres est un indicateur financier qui, comme le Cost of Debt, fait partie intégrante de la formule du WACC (« Weighted Average Cost of Capital »). Nous revenons plus précisément sur la notion de WACC dans le chapitre suivant.

- Le Cost of Equity permet d’actualiser les FCFE d’une entreprise : le coût des fonds propres est le taux devant être retenu lorsqu’il est question d’actualiser les Free Cash-Flow to Equity d’une entreprise. Pour rappel, le Free Cash-Flow to Equity est un flux de trésorerie qui ne rémunère que les investisseurs en fonds propres. L’actualisation est un procédé qui permet de déterminer la valeur actuelle d’un cash-flow qui sera perçu dans le futur.

- Le Cost of Equity est un indicateur de rentabilité : il ne faut pas oublier qu’avant d’être utilisé dans d’autres formules (WACC et actualisation), le Cost of Equity est avant tout un indicateur financier. Comme évoqué, le coût des fonds propres est le taux de rentabilité annuel des investisseurs en Equity d’une entreprise. Par conséquent, c’est un élément décisionnel important lorsqu’il est question d’investir dans une entreprise. A titre d’exemple, il nous parait plus judicieux d’investir dans une entreprise présentant un coût des fonds propres de 10% plutôt que dans une entreprise dont le coût des fonds propres n’est que de 5%.

Cost of Equity vs. WACC

Comme nous l’avons évoqué dans le chapitre précédent, le Cost of Equity et le WACC sont des notions connexes. En effet, le coût des fonds propres occupe une place prépondérante dans le calcul du WACC.

En effet, le WACC ou en français, le Coût Moyen Pondéré du Capital, est le taux de rentabilité annuel moyen attendu par tous les investisseurs d’une entreprise. A ce titre, le WACC illustre l’aptitude d’une entreprise à utiliser les fonds qui sont mis à sa disposition.

Pour information, la formule du WACC est la suivante :

Où :

- CoE = Cost of Equity ;

- CoD = Cost of Debt ;

- 1-Tax = Tax Shield ;

- Capital Structure = Equity + Debt.

Si vous souhaitez en savoir plus sur le WACC, vous pouvez consulter notre article entièrement dédié à cette notion.

Cost of Equity vs. Return On Equity

Le Return On Equity est un ratio financier qui permet de mesurer la capacité d’une entreprise ou d’un projet à générer des bénéfices grâce aux fonds propres mis à disposition. Comme vous pouvez vous en douter, les notions de coût des fonds propres et de Return On Equity sont très proches.

En théorie, coût des fonds propres et Return On Equity devraient logiquement être égaux. En pratique, ils ne sont quasiment jamais égaux. Il est donc important de bien comprendre les relations suivantes :

- Lorsque le Cost of Equity est supérieur au Return On Equity, nous pouvons dire que l’entreprise détruit de la valeur.

- Lorsque que le Cost of Equity est inférieur au Return On Equity, nous pouvons dire que l’entreprise créé de la valeur.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :