Que vous soyez junior ou étudiant en finance, comprendre les tenants et aboutissants de la modélisation financière est indispensable pour réussir dans à peu près tous les domaines financiers : M&A, financement structuré, contrôle de gestion, audit, investissement, etc…

De la création complète de modèles financiers à l’utilisation des outils clés comme Excel et VBA et aux bonnes pratiques, plongez dans l’univers de la modélisation financière et apprenez à anticiper les tendances, évaluer les risques et prendre des décisions éclairées.

Suivez nous pour maîtriser les techniques clés et éviter les pièges courants de la modélisation financière.

- La modélisation financière : définition et principes fondamentaux

- Les principaux éléments d’un modèle financier

- Les techniques de modélisation financière

- Les bonnes pratiques en modélisation financière

- Les limites et les risques liés à la modélisation financière

- Conclusions sur la modélisation financière

La modélisation financière : définition et principes fondamentaux

Qu’est-ce que la modélisation financière ?

La modélisation financière est une approche méthodique permettant de représenter mathématiquement et de simuler des phénomènes financiers grâce à des outils informatiques adaptés, très souvent Excel.

Elle consiste à créer des modèles qui capturent les relations et les comportements de flux financiers afin d’évaluer des scénarios futurs, prendre des décisions éclairées et anticiper les risques.

L’objectif de la modélisation financière est de simuler un projet ou tout autre flux financiers et comptables dans le temps afin d’en saisir l’évolution en fonction des modifications des données d’entrées.

Les modèles financiers peuvent être utilisés pour des prévisions de revenus, des projections de flux de trésorerie, des évaluations d’investissements et bien plus encore.

En résumé, la modélisation financière est une puissante boîte à outils permettant de mieux comprendre et de quantifier les variables financières afin de prendre des décisions stratégiques et de maximiser les résultats.

Pourquoi est-elle importante dans le domaine de la finance ?

La modélisation financière revêt une importance cruciale dans le domaine de la finance pour plusieurs raisons :

- Tout d’abord, elle permet d’analyser et d’évaluer la rentabilité potentielle d’un investissement ou d’un projet, ce qui aide les entreprises à prendre des décisions éclairées et à optimiser leur allocation de ressources.

- De plus, la modélisation financière permet d’estimer les risques associés à différentes stratégies et d’identifier les mesures d’atténuation appropriées.

- Elle constitue également un outil précieux pour la gestion de trésorerie, en permettant de prévoir les besoins futurs en liquidités et d’optimiser la gestion des flux financiers.

- Enfin, la modélisation financière facilite la communication entre les différentes parties prenantes en fournissant des projections chiffrées et des analyses quantitatives, ce qui est essentiel pour établir des prévisions réalistes et prendre des décisions basées sur des données fiables.

Les différents types de modèles financiers (ex. : modèles de valorisation, modèles de prévision, modèles de gestion des risques)

La modélisation financière englobe une variété de types de modèles, chacun ayant un objectif spécifique. Voici une liste non-exhaustive des principaux types de modélisation financière que vous pourrez trouver :

- Les modèles de valorisation sont utilisés pour estimer la valeur d’une entreprise, d’un actif ou d’une option. Ils utilisent des méthodes telles que l’évaluation par les flux de trésorerie actualisés (DCF) ou l’approche des multiples de marché. Ces modèles sont évidemment très utilisés dans les métiers du M&A, du Private Equity et de l’investissement equity long terme.

- Les modèles de prévision visent à projeter les performances financières futures en se basant sur des données historiques et des hypothèses. Ces modèles peuvent inclure des prévisions de revenus, de dépenses, de bénéfices et de flux de trésorerie ou de toute autre métrique du compte de résultat, du bilan ou du cash flow statement.

- Les modèles de gestion des risques sont conçus pour évaluer les risques financiers potentiels et aider à prendre des décisions stratégiques pour les atténuer. Ils peuvent inclure des simulations de scénarios, des analyses de sensibilité et des stress tests pour évaluer l’impact des risques sur la performance financière.

- Les modèles liés à la finance de marché peuvent permettre de simuler la performance d’un portefeuille dans le temps, notamment de manière statistique, grâce à ce que l’on appelle des simulations Monte Carlo. Cela consiste à simuler un très grand nombre de fois (plusieurs milliers) la performance d’un portefeuille en faisant varier très légèrement les hypothèses de départs et de voir comme se comporte le portefeuille. Ensuite on en déduit une répartition statistique de la performance du portefeuille.

Les principaux éléments d’un modèle financier

Les données dans une modélisation financière : sources d’informations et leur utilisation

Dans une modélisation financière, les hypothèses jouent un rôle crucial pour guider les projections et les estimations.

Elles sont des suppositions sur des variables financières qui peuvent influencer les résultats du modèle.

Les hypothèses peuvent inclure des taux de croissance, des taux d’intérêt, des ratios financiers, des politiques fiscales, des décisions de gestion et bien plus encore.

Il est essentiel de formuler des hypothèses réalistes et cohérentes, basées sur des données historiques, des tendances du marché et des informations pertinentes. Il est également important de documenter clairement les hypothèses utilisées dans le modèle afin de faciliter la compréhension et l’audit ultérieur.

En gardant à l’esprit que les hypothèses peuvent avoir un impact significatif sur les résultats, il est recommandé de réaliser des analyses de sensibilité pour évaluer la robustesse du modèle face à des changements dans les hypothèses clés.

Un modèle bien construit doit idéalement rassembler toutes les hypothèses dans un même onglet afin de pouvoir les modifier facilement sans toucher aux onglets purement calculatoires qui suivent. Pensez aussi à attribuer un code couleur spécifique aux cellules qui contiennent les hypothèses afin de pouvoir les identifier rapidement au milieu des cellules calculatoires qui n’ont quant à elles pas vocation à être modifiées une fois modélisées.

Les variables clés : des hypothèses à l’importance spécifique dans le modèle

Les variables clés sont ce que l’on pourrait appeler des super-hypothèses. Il s’agit d’hypothèses qui ont tendance soit à avoir une importance plus forte sur les résultats du modèles soit à être les plus importantes en termes opérationnels.

L’identification et la prise en compte des variables clés sont essentielles dans une modélisation financière.

Cela peut inclure des éléments tels que la croissance des revenus, des coûts, les taux d’intérêt, les taux d’inflation, les fluctuations du marché et bien d’autres encore.

L’importance des variables clés réside d’une part dans leur capacité à influencer les prévisions, les projections et les évaluations financières et d’autre part dans les difficultés qu’on peut avoir à les prédire. Ce sont donc généralement sur elles que l’on basera nos travaux de sensibilité.

Pour illustrer ce qu’est une variable clé on peut imaginer une modélisation financière d’un business plan de startup sur 5 ans. Le business plan en question permet très basiquement de modéliser le compte de résultat de ladite startup.

Dans le jeu d’hypothèses que l’on va indiquer il y aura évidemment, et parmi tant d’autres, le taux de croissance espéré des ventes mais aussi le taux de TVA et d’impôts sur les sociétés. Dans ce cas le taux de croissance des ventes peut être identifié comme une variable clé, contrairement au taux de TVA et au taux d’impôts sur les sociétés. En effet, ces derniers sont fixes et facilement prévisible à un instant T. Au contraire le taux de croissance des ventes est une variable beaucoup plus difficile à estimer et qui aura un impact énorme sur le compte de résultat de l’entreprise.

Les techniques de modélisation financière

Les principaux outils logiciels utilisés en modélisation financière

La modélisation financière est grandement facilitée par l’utilisation d’outils logiciels spécialisés.

Parmi les principaux outils utilisés figurent en tête Excel, que l’on peut compléter de macros VBA, mais aussi plus rarement de Python et d’autres logiciels de programmation financière spécifiques.

Excel est répandu dans le domaine de la finance en raison de sa facilité d’utilisation et de sa polyvalence. Il permet de réaliser des calculs complexes mais aussi de créer des graphiques et de gérer des données financières.

Python, en revanche, est un langage de programmation puissant et flexible qui offre une grande capacité d’automatisation et d’analyse de données mais qui demande des compétences très spécifiques et moins répandues que l’utilisation d’Excel. Il permet de développer des modèles financiers avancés et de traiter de grands ensembles de données.

D’autres outils logiciels spécifiques à la finance sont également utilisés, tels que Bloomberg, Pigment ou des plateformes de gestion de portefeuille. Le choix de l’outil dépendra des besoins spécifiques du projet de modélisation financière et des compétences disponibles.

Les méthodes d’analyse et de projection financière (ex. : flux de trésorerie actualisés, méthodes de Monte Carlo)

Pour réaliser une analyse et une projection financière efficace, plusieurs méthodes sont couramment utilisées. Les flux de trésorerie actualisés (DCF) sont l’une des méthodes les plus populaires, permettant d’estimer la valeur actuelle d’un actif ou d’un projet en tenant compte des flux de trésorerie futurs actualisés au taux d’actualisation approprié.

Cette méthode prend en compte la valeur temporelle de l’argent et permet de comparer des flux de trésorerie de différentes périodes.

Une autre méthode courante est l’utilisation des méthodes de Monte Carlo, qui permettent de simuler une large gamme de résultats possibles en utilisant des scénarios aléatoires et des variables probabilistiques. Cela aide à évaluer les risques et à comprendre la distribution des résultats financiers potentiels.

D’autres méthodes, telles que l’analyse de sensibilité, l’analyse du point mort ou les ratios financiers, peuvent également être utilisées pour approfondir l’analyse et la projection financière en fonction des besoins spécifiques du modèle.

Les concepts de sensibilité et d’analyse de scénarios

Les concepts de sensibilité et d’analyse de scénarios jouent un rôle crucial dans la modélisation financière en fournissant des informations précieuses sur la réaction du modèle à des changements dans les variables clés.

La sensibilité permet d’évaluer comment les résultats du modèle varient en fonction des variations des variables d’entrée, en mettant en évidence les facteurs qui ont le plus d’impact sur les résultats finaux.

Cela permet de mieux comprendre les risques et les opportunités associés au modèle.

L’analyse de scénarios, quant à elle, consiste à évaluer les résultats financiers potentiels dans différents scénarios hypothétiques. Cela permet de mieux appréhender l’incertitude et d’anticiper les réactions du modèle dans des conditions économiques variées. Ces concepts fournissent des informations précieuses pour prendre des décisions éclairées et formuler des stratégies adaptées aux différents contextes.

Les bonnes pratiques en modélisation financière

La clarté et la simplicité : comment rendre un modèle financier compréhensible

Pour rendre un modèle financier compréhensible, la clarté et la simplicité sont des éléments clés à prendre en compte.

Il est essentiel de structurer le modèle de manière logique en utilisant des feuilles de calcul distinctes pour différentes parties du modèle. En utilisant des noms explicites pour les cellules et les plages de données, il est plus facile de comprendre et de suivre les formules utilisées.

De plus, l’utilisation de commentaires et d’instructions détaillées permet d’expliquer les calculs et les hypothèses utilisés. Il est également important de minimiser la complexité en évitant les formules excessivement longues et en utilisant des graphiques et des tableaux récapitulatifs pour présenter les résultats clés de manière visuelle. En adoptant une approche claire et simple, on facilite la compréhension du modèle financier pour les utilisateurs, ce qui est essentiel pour une prise de décision informée.

Voici quelques astuces concrètes pour construire des modèles clairs et facile à prendre en main :

- Commencez par un premier onglet de consignes et explication qui décrit clairement comment utiliser le modèle. Cela permettra à d’autres personnes que vous de se l’approprier et de l’utiliser sans avoir une myriade de questions à vous poser.

- Essayez dans la mesure du possible de rassembler toutes les hypothèses de votre modèle dans un ou deux onglets plutôt que de les éparpiller dans tous les onglets du modèle. Cela vous évitera de chercher parmi des dizaines d’onglet où modifier telle ou telle variable.

- Attribuez des noms à vos principales cellules d’hypothèses. Ainsi dans les formules qui suivront plutôt qu’avoir par exemple des formules d’inflation sous la forme =(1+$B$6) si votre taux d’inflation est situé en cellule B6 vous pouvez nommer cette cellule « infla ». Vos formules se présenteront alors sous la forme =(1+Infla) et seront compréhensible en quelques secondes sans être obligé d’aller voir ce que contient la cellule B6.

- Attribuez des codes couleurs spécifiques à vos cellules. Les pratiques les plus répandues sont : en police bleue les cellules d’hypothèses, en police noire les cellules calculatoires, en police verte les cellules qui contiennent les résultats les plus importants.

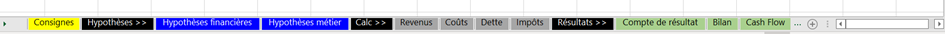

- Séparez les grands groupes d’onglets par des onglets vides qui font offices d’intercalaires. Par exemple avant votre (ou vos) onglet(s) d’hypothèses introduisez un onglet vide, bien visible (sur fond noir par exemple) avec pour titre « Hypothèses ». Puis avant vos onglets calculatoires un autre onglet noir « Calculs ». Enfin un dernier onglet intercalaire « Résultats » avant vos onglets de résultats. Vous pouvez vous inspirer de l’image ci-dessous :

L’importance des validations et des tests pour assurer la qualité du modèle

L’importance des validations (ou « Checks » en anglais) et des tests dans la modélisation financière ne peut être sous-estimée. Ces processus permettent de garantir la qualité, la précision et la fiabilité du modèle.

Par exemple si l’on imagine la modélisation d’un bilan comptable un check évident est de faire, pour chaque année la vérification que le total des actifs est bien égal au total des passifs. Si pour une année ce check est négatif alors cela signifie que votre bilan n’est pas équilibré et que votre modèle contient au moins une erreur.

Les validations consistent à vérifier si le modèle produit les résultats attendus en utilisant des données de référence ou des scénarios connus. Cela permet de détecter les erreurs ou les incohérences dans les formules, les hypothèses ou les données utilisées.

Les tests, quant à eux, consistent à vérifier la résistance du modèle en le soumettant à différentes situations et en comparant les résultats avec des attentes raisonnables. Cela permet d’identifier les limites du modèle et de comprendre son comportement dans des conditions variées. Les validations et les tests doivent être réalisés de manière régulière et rigoureuse, et les résultats doivent être documentés pour une traçabilité et une transparence optimales.

En effectuant ces validations et ces tests, on peut améliorer la qualité et la confiance dans le modèle financier, permettant ainsi une meilleure prise de décision.

L’actualisation régulière des données et des hypothèses pour maintenir la pertinence du modèle

L’actualisation régulière des données et des hypothèses est cruciale pour maintenir la pertinence d’un modèle financier.

Les données financières, économiques et sectorielles évoluent constamment, et il est essentiel de les mettre à jour pour refléter la réalité actuelle. Cela implique de collecter des données fraîches et fiables provenant de sources pertinentes, telles que des rapports financiers, des indices de marché ou des données économiques officielles.

De plus, les hypothèses utilisées dans le modèle doivent être révisées et ajustées en fonction des nouvelles informations, des tendances du marché et des changements dans l’environnement économique. Cette actualisation régulière permet de garantir la précision des résultats du modèle et de prendre des décisions éclairées en fonction des conditions les plus récentes.

Les limites et les risques liés à la modélisation financière

Les limites de la modélisation financière et l’incertitude associée aux prévisions

Il est important de reconnaître les limites de la modélisation financière et de prendre en compte l’incertitude qui lui est inhérente.

La modélisation financière repose sur des hypothèses simplificatrices et des données historiques, ce qui signifie qu’elle ne peut pas anticiper tous les scénarios possibles. Les conditions économiques et les variables clés peuvent évoluer de manière imprévisible, ce qui peut affecter les prévisions et les résultats du modèle.

De plus, les modèles sont souvent basés sur des projections futures, ce qui implique une certaine incertitude quant à leur exactitude. Il est donc essentiel de comprendre que les modèles financiers sont des outils d’aide à la décision, mais qu’ils ne peuvent pas prédire avec certitude l’avenir.

Une approche prudente et réaliste, en tenant compte de l’incertitude et en réalisant des analyses de sensibilité, permet de mieux comprendre les limites de la modélisation financière et de prendre des décisions éclairées en conséquence.

Les risques de biais et d’erreur dans les modèles financiers

Les modèles financiers ne sont pas à l’abri de biais et d’erreurs qui peuvent compromettre leur fiabilité. Les biais peuvent se produire lors de la formulation des hypothèses, de la sélection des données ou de l’utilisation de méthodologies spécifiques.

Par exemple, des biais de confirmation peuvent amener à privilégier des informations qui confirment les hypothèses préconçues, tandis que des biais de sélection peuvent conduire à exclure certaines données pertinentes.

De plus, des erreurs de calcul, des erreurs de saisie de données ou des erreurs de modélisation peuvent également se produire. Il est donc essentiel de mettre en place des processus rigoureux de vérification, de validation et de relecture pour minimiser les risques de biais et d’erreur.

L’utilisation de modèles de référence, de revues par les pairs et de tests rigoureux peut aider à identifier et à corriger ces problèmes potentiels, améliorant ainsi la qualité et la précision des modèles financiers.

L’importance d’une utilisation judicieuse des modèles financiers et de l’expertise humaine

L’utilisation judicieuse des modèles financiers implique de reconnaître leur rôle d’outil d’aide à la décision plutôt que de prendre des décisions basées uniquement sur leurs résultats.

Les modèles financiers doivent être utilisés en complément de l’expertise humaine afin d’appréhender pleinement la complexité du domaine financier. Les modèles peuvent fournir des analyses quantitatives et des projections, mais ils ne tiennent pas compte des aspects qualitatifs, des intuitions ou des facteurs non quantifiables.

L’expertise humaine permet d’interpréter les résultats du modèle, d’ajuster les hypothèses en fonction du contexte spécifique, de prendre en compte les informations tacites et d’apporter une perspective critique. En associant les modèles financiers à l’expertise humaine, il est possible de prendre des décisions plus éclairées, de mieux gérer les risques et d’appréhender les nuances propres au domaine de la finance.

Conclusions sur la modélisation financière

En conclusion, la modélisation financière est un outil essentiel dans le domaine de la finance, offrant une perspective quantitative et une base solide pour la prise de décision.

Elle permet d’analyser et de prévoir les performances financières, d’évaluer les risques et les opportunités, et d’aider à formuler des stratégies d’investissement et de gestion. Cependant, il est important de reconnaître les limites et les incertitudes associées à la modélisation financière, ainsi que les risques de biais et d’erreur.

Une utilisation judicieuse des modèles financiers, combinée à l’expertise humaine, est essentielle pour garantir des décisions éclairées et pertinentes. En actualisant régulièrement les données, en validant et en testant les modèles, et en maintenant la clarté et la simplicité, il est possible de tirer le meilleur parti de la modélisation financière et d’améliorer la qualité des analyses et des prévisions.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :