La Holding Period Return (parfois abrégée en HPR) est une mesure clé de performance financière qui permet de calculer le rendement d’un investissement sur une période donnée.

C’est l’une des premières métriques de performance financière que l’on apprend lors d’un cursus financier mais pour autant elle n’est pas toujours maitrisée dans sa globalité, notamment ses avantages, ses défauts et sa méthode de calcul.

Dans cet article, nous allons examiner en détail ce qu’est la Holding Period Return et comment elle peut être utilisée en analyse financière. Nous allons également expliquer comment calculer la HPR et comment l’utiliser pour évaluer le risque d’un investissement.

Définition du Holding Period Return

La Holding Period Return est une métrique de mesure de rentabilité d’un investissement qui vise à calculer la rentabilité dudit investissement sur la totalité de sa durée de détention.

Contrairement à de nombreuses mesures de rentabilité comme le RoE, RoA, etc… qui sont souvent des calculs réalisés sur une base annuelle, la Holding Period Return ignore donc complètement toute notion de temporalité étant donné que peu importe la durée de l’investissement, 1 jour ou 10 ans, le calcul est strictement le même.

C’est donc une métrique aussi puissante que dangereuse dans son interprétation puisqu’elle peut amener à comparer des investissements incomparables si on ne garde pas en tête que la durée de ces investissements peut être différente.

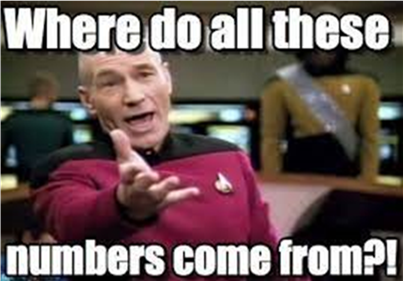

Calcul de la Holding Period Return : formule

Maintenant que nous avons vu ce qu’était la Holding Period Return, voyons sa formule présentée ci-dessous :

avec :

- Prix de cession : c’est le prix auquel vous revendez l’actif dans lequel vous avez investi. Notez que s’il y a des frais de cession quelconques (par exemple d’un courtage) il faut les retirer du prix de cession afin de ne comptabiliser que l’argent qui tombe effectivement dans votre proche.

- Prix d’acquisition : il s’agit du prix auquel vous avez acheté l’actif au début de votre investissement. De même, s’il y a des frais d’acquisition (notamment des frais de courtage encore une fois) il faut cette fois-ci les ajouter au prix d’acquisition afin de comptabiliser la totalité de ce que vous a initialement couté votre investissement.

- Somme des revenus : il s’agit de la totalité des revenus que vous a rapporté votre investissement pendant la période où vous l’avez détenu. Il peut s’agir de dividendes, d’intérêts, de loyers, etc…

- Somme des coûts : il s’agit de la totalité de ce que votre investissement vous a coûté pendant sa période de détention (attention à ne pas prendre à nouveau en compte les frais d’acquisition que vous avez déjà comptabilisés). Il peut par exemple s’agir de frais de rénovation ou d’entretien pour le cas d’un investissement immobilier.

Tous les membres de cette formule sont exprimés en unité monétaire (euros, dollars, livres, etc…) mais attention à bien utiliser une seule devise par formule : ne mélangez évidemment pas des euros et des dollars au sein de votre calcul. Le résultat s’exprime quant à lui en pourcentage.

Par ailleurs, il s’agit ici de la formule la plus complète possible. Vous pouvez trouver sur d’autres sites une formule raccourcie qui omet très souvent la somme des coûts. En effet, beaucoup de sites n’exploitent la Holding Period Return que pour des investissements en actions ou en obligations et qui n’ont donc pas de coûts intermédiaires pendant leur période de détention. Sauf que dans ce cas, on ignore de nombreux types d’investissements pour lesquels il peut exister des coûts intermédiaires (par exemple de l’immobilier) et qui ne seraient donc pas pris en compte dans une formule raccourcie, ce qui serait une grave erreur.

L’idée générale de la Holding Period Return est donc très simple : au numérateur, on ajoute tout ce que l’investissement nous a rapporté et on retire tout ce qu’il nous a coûté, puis on divise le tout par un dénominateur qui correspond au montant de l’investissement de départ.

Prenons deux exemples très simples pour illustrer le calcul de la Holding Period Return (nous reviendrons avec un exemple réel et plus complet plus tard dans cet article).

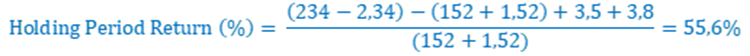

Exemple 1 :

Vous investissez le 3 mars 2020 dans une action The Big Win Corp au prix de 152 €. Vous la vendez en septembre 2022 au prix de 234 €. A chaque transaction, votre courtier prélève 1% du prix de la transaction, soit 1,54€ à l’acquisition et 2,34% à la cession. En janvier 2021, The Big Win Corp verse un dividende par action de 3,50 € et en janvier 2022, un dividende par action de 3,80 €.

La Holding Period Return sur cet investissement est donc de :

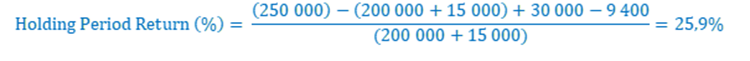

Exemple 2 :

Vous investissez dans un studio situé dans le centre de Paris le 1er juin 2021 au prix de 200 000 €. Les frais de notaire se chiffrent à 15 000 €. Vous mettez ce studio en location pour un loyer TTC de 1 000 € par mois. Les frais de syndic et de copropriété se chiffrent à 80 € par mois. En 2022, vous avez un dégât des eaux et devez rénover une partie de la salle de bain pour un coût de 7 000 €. Enfin, le 30 novembre 2023, vous vendez l’appartement au prix de 250 000 €.

Pour calculer la Holding Period Return, commençons par calculer la somme des revenus de l’appartement sur toute la durée de détention, c’est-à-dire la somme des loyers encaissés sur les 7 + 12 + 11 = 30 mois de détention. Cela représente donc 1 000 € * 30 mois = 30 000 € de loyers encaissés.

Calculons ensuite la somme des coûts : 80 € * 30 + 7 000 € = 9 400 €.

Le calcul de la Holding Period Return pour cette opération immobilière est donc le suivant :

Les avantages et les limites de la Holding Period Return

Les avantages de la Holding Period Return

La Holding Period Return (HPR) est une mesure de rentabilité qui mesure le rendement total d’un investissement sur une période de détention spécifique, en prenant en compte à la fois les gains en capital et les revenus générés. Cette mesure présente plusieurs avantages par rapport à d’autres mesures de rentabilité, tels que :

- La HPR prend en compte les gains en capital et les revenus générés : Contrairement à d’autres mesures de rentabilité qui ne prennent en compte que les gains en capital ou les revenus générés (dividendes, loyers, coupons, etc…), la Holding Period Return inclut les deux. Elle donne donc une image plus complète de la performance de l’investissement sur une période de détention spécifique puisqu’on ignore aucun flux financier.

- La Holding Period Return calculée sur une longue période évite les effets de saisonnalité ou ponctuels : Contrairement à des taux annualisés, la Holding Period Return est une métrique de rentabilité qui peut englober des périodes de temps très longues. Par conséquent, elle permet d’englober tous les effets de saisonnalité ou des évènements ponctuels. Imaginez un investissement qui rapporte +20% la première année et –15% l’année suivante. Si vous utilisez la Holding Period Return pour calculer le rendement global de cet investissement, vous vous rendez compte immédiatement qu’il a en fait rapporté 2%, ce qui est beaucoup plus parlant que de présenter une hausse de +20% suivi d’une baisse de –15%.

- La Holding Period Return est très simple a calculer et à analyser : C’est en effet un avantage que l’on oublie trop souvent, mais plus une métrique est facile à utiliser, mieux c’est. Nous vous avons par exemple rédigé un article sur le modèle Black-Scholes : il suffit de jeter un coup d’œil à sa formule pour tomber de sa chaise du fait de sa complexité (on vous rassure, notre article démystifie tout ça pour vous le rendre compréhensible). Tout le contraire de la Holding Period Return qui est extrêmement facile à manipuler. Or cette facilité d’utilisation participe à sa puissance car il devient alors aisé de l’utiliser rapidement et souvent pour apporter un point de vue supplémentaire à une analyse.

Les inconvénients de la Holding Period Return

En parallèle de ces avantages, la Holding Period Return possède deux inconvénients majeurs :

- Elle masque les pics et les creux intermédiaires de la période d’investissement : L’un des avantages de la Holding Period Return, à savoir sa capacité à englober des périodes très larges (plus qu’une année), peut aussi se révéler un risque lorsqu’on analyse des chiffres. En effet, comme nous l’avons vu dans notre petit exemple précédent en imaginant un investissement qui enchaine +20% suivi de -15% de performance annuelle. Certes, on pourrait penser qu’avec une Holding Period Return globale de +2%, l’investissement se révèle intéressant, et c’est vrai. Cependant, il faut bien avoir conscience qu’un tel investissement nécessite de pouvoir assumer des variations très fortes de performances d’une année sur l’autre. Si un investisseur recherche un placement sûr et relativement prévisible alors celui-ci n’est pas vraiment adapté, chose que l’on ne verrait pas en analysant uniquement la Holding Period Return.

- Elle ne tient pas compte du timing des cash flows : Un cash flow très éloigné dans le futur possède le même poids dans le calcul qu’un cash flow très proche. On ignore donc complètement l’effet du temps dans le poids des cash flows contrairement à ce que l’on pourrait avoir avec d’autres métriques qui prennent en compte cet effet, comme la VAN ou le TRI.

Comment utiliser la Holding Period Return dans la prise de décision d’investissement

Généralement, la Holding Period Return est peu utilisée dans la prise de décision d’investissement en coporate finance, par exemple en financement de projet. En effet, c’est une mesure qui se révèle trop « simpliste » par rapport à d’autres comme la VAN ou le TRI, notamment parce qu’elle ignore l’impact du temps en donnant le même poids à chaque cash flow quel que soit son timing, comme nous l’avons vu précédemment.

La Holding Period Return est plutôt utilisée en gestion d’actifs et en investissement sur des actifs cotés, actions ou obligations. Il permet en effet de calculer facilement le rendement d’un investissement en action en prenant en compte son prix d’acquisition, son prix de cession et les dividendes versés.

De plus, tout investissement n’inclut pas forcément un prix de cession. Ainsi, un investissement immobilier ou un investissement en infrastructure n’a pas toujours vocation a être cédé. Dans ce cas, la Holding Period Return, dont l’un des termes les plus importants est le prix de cession, perd beaucoup de son intérêt. Dans ce contexte, un investissement dans une action ou une obligation qui peut être cédé à tout moment sur les marchés financiers est beaucoup plus adapté à l’utilisation de la Holding Period Return.

Conclusion

En conclusion, on peut dire que la Holding Period Return est certes une mesure capitale à connaître en finance, rapide et facile à utiliser mais dont la trop grande simplicité, qui peut finalement s’apparenter à du simplissime, en fait un outil peu adapté à l’analyse d’investissements complexes comme des projets d’infrastructures par exemple.

En revanche, c’est une bonne métrique d’analyse et de comparaison de performance pour des investissements dans des actifs cotés comme les actions ou les obligations.

N’hésitez pas à nous dire en commentaire si vous avez eu l’occasion d’utiliser vous-même la Holding Period Return, dans quel contexte et ce que vous pensez de cette métrique.

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :