Si vous souhaitez tout connaitre à la notion de DSCR, alors vous êtes tombés au bon endroit. En effet, nous avons rédigé pour vous un article complet sur le DSCR. Cet acronyme plutôt barbare signifie en fait « Debt Service Coverage Ratio » ou en français « Taux de couverture de la dette ». Ce ratio financier est couramment utilisé dans tous les métiers où les prêts bancaires ont une importance majeure comme par exemple le financement de projet. Cet article sera un véritable guide pour celles et ceux qui souhaitent en savoir davantage sur le DSCR. Nous aborderons les principales thématiques comme la définition du DSCR, comment le calculer, comment interpréter les résultats obtenus, les différents contextes d’utilisation du DSCR ou encore les métiers dans lesquels nous le retrouvons au quotidien. Car oui, ce ratio financier est absolument crucial dans de nombreuses branches en finance. Il est donc impératif pour n’importe quel étudiant de maitriser cette notion sur le bout des doigts. C’est la raison pour laquelle l’équipe The Big Win s’est mobilisée pour rédiger un article référence sur le DSCR.

Les bases fondamentales du DSCR

Définition du DSCR

Comme nous l’avons dit en introduction, le DSCR est un ratio financier qui représente le taux de couverture de la dette. De manière plus précise, le DSCR permet de mesurer la capacité d’une entreprise à honorer son service de la dette grâce à son cash-flow disponible. Ainsi, le DSCR est un indicateur clef pour tous les investisseurs et qui permet de savoir, en un coup d’œil, si l’entreprise en question génère suffisamment de cash-flow pour repayer son service de la dette. Nous expliquons ce qu’est le service de la dette ci-dessous.

Définition du service de la dette

Pour développer une parfaite compréhension du DSCR, il nous semble inévitable de comprendre ce que représente le service de la dette. Le service de la dette correspond à tout l’argent qu’une entreprise doit rembourser dans le cadre d’un emprunt. Autrement dit, nous retrouvons dans le service de la dette le remboursement du principal de l’emprunt et des intérêts appliqués par l’établissement prêteur sur une période donnée.

Les différentes dimensions du DSCR

Il est important également de comprendre que le DSCR dispose de plusieurs dimensions que nous décrivons dans cette sous-partie. En effet, le DSCR peut être calculé pour une entreprise mais également pour un projet. Dans les deux cas, l’idée générale reste la même : le DSCR permet de mesurer la capacité d’une entité à rembourser son service de la dette grâce à son cash-flow disponible.

DSCR : les formules à connaitre parcoeur

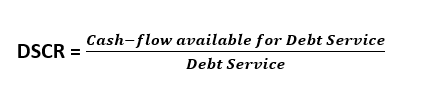

La formule du DSCR

Maintenant que nous maitrisons les bases du DSCR, nous pouvons nous attarder sur les aspects techniques de cette notion en abordant la manière dont on le calcule. La formule du DSCR est donc la suivante :

Ou en français :

Notez que dans le cadre de la formule du DSCR, il n’est pas anodin que la partie « CFADS » soit ajustée en fonction de certains besoins spécifiques ou d’analyses ciblées.

La formule du Cash-Flow Available for Debt Service

Le « CFADS » (prononcé « céfads ») est une métrique mondialement connue et par conséquent utilisée dans le monde de la finance et plus particulièrement en financement de projet. Le CFADS se calcule de la manière suivante :

CFADS = EBITDA + / – Changes in Net Working Capital – Taxes – CAPEX + Equity funding + Debt Funding

Ou en Français :

CFADS = EBITDA + / – variations de BFR – Impôts – CAPEX + Apports en fonds propres + Apports en dettes

Dans le cadre du calcul du DSCR, présenter un CFADS conséquent et constant est primordial. Néanmoins, un CFADS trop élevé peut être le signe que l’entité dort sur son cash et ne l’utilise pas de manière intelligente.

La formule du Debt Service

La formule du Debt Service est aussi simple que sa définition. Nous la présentons ci-dessous :

Service de la dette = remboursement du principal de la dette + charges d’intérêts

De manière concrète, le service de la dette n’est autre que la mensualité qu’un emprunteur doit rembourser à son prêteur.

DSCR : interprétations des résultats

La forme du résultat obtenu

Ça y est, vous êtes en mesure de calculer un DSCR. En revanche, êtes-vous capable d’interpréter les résultats obtenus ? Pas de panique, c’est dans ce chapitre que nous expliquons comment déchiffrer les résultats que vous obtenez en calculant un DSCR !

Avant toute chose, il faut savoir quel type de résultat nous obtenons en calculant un DSCR. En effet, lorsque nous calculons un DSCR, nous obtenons un coefficient. A titre d’exemple, si le CFADS d’une entreprise est égal à 15 et le service de la dette est égal à 10, nous obtenons un DSCR de 1.5x (prononcé « 1.5 fois »).

Lorsque DSCR > 1

Un DSCR supérieur à 1 signifie que l’entité étudiée est capable d’honorer son service de la dette. Autrement dit, l’entité dispose de suffisamment d’argent pour honorer ses obligations bancaires et plus ! En règle générale, un DSCR supérieur à 1 est signe de bonne santé financière. Ou du moins, de nombreuses entreprises en bonne santé financière, présentent un DSCR supérieur à 1.

Lorsque DSCR < 1

A l’inverse, un DSCR inférieur à 1 signifie que l’entité étudiée n’est pas en mesure de rembourser son service de la dette. Autrement dit, l’entité ne dispose pas de suffisamment d’argent pour honorer ses obligations bancaires. Les raisons pour lesquelles le DSCR est inférieur à 1 peuvent être variées mais nous citons quelques exemples ici : surendettement, mauvaises performances opérationnelles (exemple : un parc éolien qui a produit moins d’électricité car moins de vents qu’espéré) ou encore une augmentation des coûts.

Lorsque DSCR = 1

Lorsque le DSCR est à l’équilibre, cela signifie que l’entité a juste assez pour honorer son service de la dette. Autrement dit, il ne lui reste pas d’autres fonds à financer.

Le DSCR dans quels contextes ?

Le DSCR est un ratio financier quotidiennement utilisé dans le cadre de prêts bancaires. Nous pouvons donc identifier deux principaux contextes.

En phase d’emprunt

Le DSCR est un indicateur que les prêteurs vont scruter avec la plus grande attention lorsqu’il s’agit de prêter des fonds. Comme vous l’avez certainement déjà compris, plus une entité présente un DSCR élevé et plus les chances pour elle de décrocher un nouveau prêt sont élevées. Et inversement.

Lors de la structuration d’un prêt, le DSCR est bien souvent utilisé comme « covenants ». L’entité peut alors avoir l’obligation de maintenir son DSCR au-dessus d’un certain seuil, conjointement défini dans le contrat de prêt, sous peine de sanctions financières.

En phase de suivi

Une fois le prêt accordé, les établissements prêteurs vont suivre de manière régulière l’évolution du DSCR dans le temps. En effet, il faut savoir qu’un DSCR inférieur ou égal à 1 peut être considéré comme défaut. Autrement dit, si le DSCR d’une entité tombe à 0.9x (exemple aléatoire), l’établissement prêteur peut considérer que l’entité emprunteuse est en défaut de paiement.

Où retrouve-t-on le DSCR dans le monde de la finance ?

Le DSCR est un ratio financier très spécifique qui est principalement utilisé en financement de projet. Dans ce dernier chapitre, nous expliquons brièvement les différentes équipes de financement de projet que nous pouvons retrouver et leurs différents points de vue par rapport au DSCR.

Financement de projet en banque

Le financement de projet en banque a pour objectif d’accorder des prêts bancaires dans le but de faire des gains (intérêts). La notion de DSCR est donc très importante pour s’assurer que l’entité emprunteuse a les reins assez solides pour honorer son service de la dette à l’avenir. Le DSCR sera également comme élément important lors de la structuration du contrat de prêt car il sera utilisé comme convenants. Une fois le prêt accordé, le DSCR sera suivi de manière régulière pour s’assurer que l’entité emprunteuse a toujours la capacité de remboursement.

Exemples de banques : Société Générale, BNP Paribas, Crédit Agricole, HSBC, etc…

Financement de projet en corporate

Le financement de projet en corporate est certainement moins connu que le financement de projet en banque mais n’en demeure pas moins intéressant. Côté corporate, le but du financement de projet est de décrocher le meilleur financement possible (c’est-à-dire le moins cher) pour financer la construction d’un projet. Dans ce cadre, calculer le DSCR du projet en question est primordial pour répliquer au mieux les offres de prêts bancaires disponibles reçues. En effet, intégrer de véritables hypothèses bancaires dans un business plan permettra de s’assurer avec précision si le projet est rentable ou non. Lorsque le projet entrera en opération, le corporate sera en mesure de suivre le DSCR de son projet et de le présenter régulièrement à son organisme prêteur.

Exemples de corporates : Eiffage, Total, EDF, Engie, etc… .

Financement de projet en cabinets de conseil

Le financement de projet en cabinets de conseil est une équipe hybride car elle peut aussi bien venir en support d’une banque que d’un corporate. Par conséquent, l’équipe financement de projet en cabinets de conseil sera confrontée à toutes les problématiques que nous avons présentés ci-dessus. Ce type d’expérience est donc idéal si vous souhaitez obtenir une vision globale du métier.

Exemples de cabinets : EY, KPMG, Deloitte, PWC, Mazars, etc… .

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :

Suivez-nous sur LinkedIn et Instagram pour plus de contenu et conseils :